*作者系云酒·中國(guó)酒業(yè)品牌研究院高級(jí)研究員,、獨(dú)特咨詢創(chuàng)始人

原標(biāo)題:洞見白酒新周期的問題與對(duì)策

近期,筆者透過白酒上市公司和主要流通商家半年報(bào),,結(jié)合近兩年的市場(chǎng)情況分析,,發(fā)現(xiàn)較大異動(dòng):

以醬酒為代表的品類熱已經(jīng)大幅降溫;

以消費(fèi)升級(jí)為由的漲價(jià)泡沫開始破滅,;

馬太效應(yīng)下的行業(yè)集中度已超過正常范圍,;

以“互聯(lián)網(wǎng)+”為依托的電商開始回歸傳統(tǒng)……

種種跡象表明,白酒發(fā)展經(jīng)過2016-2021年的二次高峰,,開始進(jìn)入2013-2015年三年調(diào)整轉(zhuǎn)型后的第二個(gè)低谷,。白酒由此迎來新周期,并面臨新的挑戰(zhàn)和壓力,。

筆者現(xiàn)將對(duì)形勢(shì)的研判及新周期的應(yīng)對(duì)策略思考,,與讀者分享。

?

關(guān)于形勢(shì)的研判

廠商業(yè)績(jī)冰火兩重天

半年報(bào)顯示,,19家白酒上市公司(不含巖石股份)共實(shí)現(xiàn)營(yíng)收1814.19億元,、凈利潤(rùn)700.61億元,分別較2021年同期增長(zhǎng)16.8%,、22.1%,。而10家酒類流通企業(yè)的半年報(bào)顯示,除華致酒行保持35.94%營(yíng)收高增速外,,不少酒商出現(xiàn)營(yíng)收,、凈利雙降。

盡管廠強(qiáng)商弱是白酒產(chǎn)業(yè)鏈上一直存在的現(xiàn)象,,但像這樣出現(xiàn)正負(fù)兩位數(shù)的巨大業(yè)績(jī)差十分罕見,。這種現(xiàn)象表明,市場(chǎng)渠道出現(xiàn)了阻塞,,如果不能盡快解決,,上游廠家就會(huì)失掉業(yè)績(jī)和紅利。

因此不可只關(guān)注半年報(bào)的業(yè)績(jī)飄紅,,而要從商家的困境中看到巨大的危機(jī),,主動(dòng)出擊盡快采取對(duì)策,。

漲價(jià)是廠家業(yè)績(jī)飄紅的主要推手

解讀白酒上市公司半年報(bào)的業(yè)績(jī),發(fā)現(xiàn)營(yíng)收,、凈利平均增速在30%左右,。

按照“銷量×價(jià)格=營(yíng)收”的邏輯,在連續(xù)五年(2017-2021年)行業(yè)產(chǎn)量下滑,,除醬酒產(chǎn)量增幅較大,、其它品類產(chǎn)量微增或未增的背景下,其營(yíng)收增長(zhǎng)顯然是價(jià)格上漲因素影響,;按照“營(yíng)收-成本=利潤(rùn)”的邏輯,,在原材料輔料物流等成本連續(xù)幾年上漲15%的大環(huán)境下,利潤(rùn)增長(zhǎng)顯然也是價(jià)格上漲因素造成,。

兩大邏輯分析都證明,,漲價(jià)是業(yè)績(jī)飄紅的主要推手。事實(shí)也是如此,,2019年起,,首先是一線名酒開始漲價(jià),緊隨其后的是醬酒品類集體漲價(jià),,再后來是其他香型二線品牌紛紛漲價(jià),,使得業(yè)績(jī)報(bào)表越來越好看。

然而這并非都是市場(chǎng)復(fù)蘇和消費(fèi)升級(jí)拉動(dòng)的價(jià)格上漲,,其中隱含了價(jià)格泡沫的危機(jī),。

近幾年的消費(fèi)變化是從消費(fèi)升級(jí)到消費(fèi)分化,疊加疫情影響,,部分商務(wù)宴請(qǐng)萎縮,,使得中高端白酒消費(fèi)失去動(dòng)力,2022年下半年起白酒漲價(jià)的路已被阻斷,。

漲價(jià)動(dòng)因非消費(fèi)需求,,而是營(yíng)銷策略推動(dòng)

通過市場(chǎng)分析發(fā)現(xiàn),本輪的成功漲價(jià)并非消費(fèi)需求的拉動(dòng),,而是營(yíng)銷策略推動(dòng)的結(jié)果。其表現(xiàn)為對(duì)渠道利用漲價(jià)助推囤貨,,對(duì)零售端借需求的價(jià)格彈性上線提價(jià),,兩個(gè)手段同時(shí)并用推動(dòng)漲價(jià)。

供給端漲價(jià)過程是:2019年以來廠家不斷釋放漲價(jià)信息,,加上銷售目標(biāo)計(jì)劃階段打款壓力,,使得經(jīng)銷商接受漲價(jià)并加緊囤貨。截至2021年底,,19家上市白酒公司預(yù)收賬款總額達(dá)到651.75億元,,同比增長(zhǎng)38%,。

消費(fèi)端漲價(jià)過程是:2019年以來酒業(yè)“消費(fèi)升級(jí)”的聲音不斷出現(xiàn),即利用消費(fèi)需求的價(jià)格彈性實(shí)現(xiàn)硬性漲價(jià),。最明顯的就是一二線名酒零售價(jià)普遍拉升一個(gè)檔次,,如200-300元的升到300-500元,500-800元的升到800-1500元,。

因此,,盡管利用漲價(jià)策略實(shí)現(xiàn)了漲價(jià),但疫情等因素影響下的消費(fèi)能力難以持續(xù)支撐,,即“漲上去的價(jià)格還會(huì)落下來”,。分析頭部酒企2022年半年詳細(xì)財(cái)報(bào)發(fā)現(xiàn),多數(shù)廠家的預(yù)收款大幅減少,,表明漲價(jià)并非被市場(chǎng)普遍接受,,廠家下半年或?qū)⒈黄却罅Υ黉N,消解價(jià)格泡沫,。

商家從囤貨謀利轉(zhuǎn)向現(xiàn)金流為王

從10家酒商半年報(bào)可見,,7家營(yíng)收負(fù)增長(zhǎng)、1家基本持平,、2家增長(zhǎng),;9家利潤(rùn)負(fù)增長(zhǎng),1家雖未報(bào),,但從營(yíng)收負(fù)31.78%的數(shù)據(jù)也足以證明其利潤(rùn)是負(fù)增長(zhǎng),。

導(dǎo)致這種局面出現(xiàn)的重要原因,就是從2019年廠家漲價(jià)誘導(dǎo)商家囤貨開始,,到2021年中秋市場(chǎng)疲軟低價(jià)拋貨,,再到2022年庫存太多、資金和融資成本壓力增大,,經(jīng)銷商只能降價(jià)消化庫存,,解決現(xiàn)金流的卡殼問題。

可是在零售門店,,除個(gè)別次高端和超高端產(chǎn)品外,,更多的產(chǎn)品按廠家調(diào)整后的價(jià)格根本賣不出去,導(dǎo)致門店為了現(xiàn)金流只好犧牲利潤(rùn),。

2021年下半年起,,這場(chǎng)漲價(jià)造成的現(xiàn)金流危機(jī)已經(jīng)蔓延到整個(gè)渠道。因此,,商家紛紛放棄囤貨漲價(jià)謀利的策略,,經(jīng)營(yíng)重心轉(zhuǎn)向現(xiàn)金流為王。

但是,,現(xiàn)金流為王的經(jīng)營(yíng)策略必然刺破廠家的價(jià)格泡沫,,廠家圍繞這個(gè)問題,,一方面要商家維持價(jià)格穩(wěn)定,另一方面還要商家保證按期打款,,這種情況下廠商關(guān)系將面臨嚴(yán)重的考驗(yàn),。如果爆發(fā)矛盾將徹底打亂廠家的發(fā)展戰(zhàn)略和市場(chǎng)布局。

多種問題交織形成,,白酒發(fā)展的新瓶頸

綜合來看有七大因素共同造成了瓶頸:

一是產(chǎn)量縮減,。從2016年的1358萬千升連續(xù)下降到2021年的715萬千升,幾乎腰斬,。

二是營(yíng)收見頂,。2016年歷史峰值6126億,2021年行業(yè)營(yíng)收6033億接近頂峰,,2022年的宏觀環(huán)境與2021年相比進(jìn)一步惡化因而增長(zhǎng)將被遏制,。

三是上市公司失速。19家上市公司中13家上半年?duì)I收和利潤(rùn)增速同比出現(xiàn)明顯下滑,。

四是市場(chǎng)受阻,。10家流通股利潤(rùn)下滑,預(yù)示著市場(chǎng)供求關(guān)系嚴(yán)重失衡,,市場(chǎng)必然出現(xiàn)拐點(diǎn),。

五是價(jià)格泡沫破滅。以醬酒500元以上產(chǎn)品最為突出,,價(jià)格倒掛幾乎腰斬,;其次是其他品類部分知名品牌零售價(jià)出現(xiàn)倒掛。

六是收入制約,。國(guó)民收入增速2018年為6.5%,,2021年降到5.1%,剔除CPI因素實(shí)際增速更低,,因此消費(fèi)升級(jí)本質(zhì)上是消費(fèi)分化,。

七是人口下降。2023-2032年酒類消費(fèi)人口斷崖式下滑,,比2013-2022年人口減少1個(gè)億,。

上述幾大因素疊加,,2023年上半年白酒出現(xiàn)拐點(diǎn)將是大概率事件。

業(yè)績(jī)飄紅并不能夠完整體現(xiàn)行業(yè)現(xiàn)狀,。我們必須清醒地認(rèn)識(shí)到任何產(chǎn)業(yè)發(fā)展都有周期,,白酒也不例外,要理性判斷,、未雨綢繆,,及時(shí)調(diào)整戰(zhàn)略目標(biāo)及應(yīng)對(duì)策略。

?

關(guān)于新周期的戰(zhàn)略及策略

醬酒企業(yè)

新周期下醬酒企業(yè)亟需解決的問題是發(fā)展態(tài)勢(shì)走向常態(tài)化,。因?yàn)獒u酒在產(chǎn)能保障,、品牌格局、品類細(xì)分,、產(chǎn)品創(chuàng)新,、價(jià)格穩(wěn)定、營(yíng)銷模式等方面,,與其它主流香型還存在較大的差距,。目前的繁榮只是品類、工藝,、技術(shù)價(jià)值的釋放,,經(jīng)過2018年以來的市場(chǎng)釋放增長(zhǎng)、動(dòng)力已大大減弱,。因此,,應(yīng)當(dāng)回歸到常態(tài)化發(fā)展道路上來。

主要對(duì)策如下:

1.在指導(dǎo)思想上,,要放棄機(jī)會(huì)主義,、樹立長(zhǎng)期主義。按照醬酒生產(chǎn)周期結(jié)合醬酒市場(chǎng)培育成長(zhǎng)周期,,將企業(yè)五年規(guī)劃修改為十年及以上規(guī)劃,。

2.在發(fā)展戰(zhàn)略上,要回歸到理性發(fā)展道路上,。從急于求成的“貿(mào)工技”戰(zhàn)略回到穩(wěn)扎穩(wěn)打的“技工貿(mào)”戰(zhàn)略,,并結(jié)合市場(chǎng)形勢(shì)修訂業(yè)績(jī)?cè)鲩L(zhǎng)目標(biāo)。

3.在產(chǎn)品定位上,,要圍繞真實(shí)消費(fèi)水平重新定位,。定位太高的要主動(dòng)降檔,參照其它香型品類同檔品牌進(jìn)行對(duì)標(biāo)定位,,以發(fā)揮醬酒品類的競(jìng)爭(zhēng)優(yōu)勢(shì),。

4.在品類發(fā)展上,要從同質(zhì)化的香型品類轉(zhuǎn)向品類細(xì)分和差異化。要重點(diǎn)解決“醬酒雖好喝哪個(gè)都一樣”的消費(fèi)認(rèn)知,,從改變感官特征入手創(chuàng)新產(chǎn)品,,形成細(xì)分品類競(jìng)爭(zhēng)優(yōu)勢(shì)。

5.在營(yíng)銷模式上,,要跳出“專賣+團(tuán)購”模式,,創(chuàng)新商圈營(yíng)銷模式。因?yàn)殚T店和團(tuán)購資源已被其它品類瓜分完畢,,唯有通過沉浸式體驗(yàn)+裂變型圈子+自媒體傳播,,才能解決醬酒營(yíng)銷模式失效的問題。

強(qiáng)勢(shì)品牌

面對(duì)未來趨勢(shì),,強(qiáng)勢(shì)品牌最需要解決的,,是既定戰(zhàn)略目標(biāo)與市場(chǎng)發(fā)展減速的矛盾。當(dāng)前行業(yè)集中度CR5已達(dá)40%,,且規(guī)上企業(yè)五年間從1593家減到968家,,市場(chǎng)發(fā)展空間已經(jīng)到了極限,馬太效應(yīng)基本結(jié)束,,進(jìn)入存量競(jìng)爭(zhēng)時(shí)代,。強(qiáng)勢(shì)品牌的發(fā)展戰(zhàn)略必須回到精耕細(xì)作、夯實(shí)基礎(chǔ)的道路上,。

主要對(duì)策如下:

1.在戰(zhàn)略重心上,,要從品牌上位向補(bǔ)短板、夯實(shí)基礎(chǔ)傾斜,。這些年,,強(qiáng)勢(shì)品牌是揚(yáng)長(zhǎng)戰(zhàn)略,即發(fā)揮品牌+產(chǎn)品+代理資源優(yōu)勢(shì)搶占制高點(diǎn)?,F(xiàn)在發(fā)展空間飽和,,要補(bǔ)短板、夯實(shí)基礎(chǔ),,避免競(jìng)品側(cè)翼進(jìn)攻切割市場(chǎng)份額,。

2.在競(jìng)爭(zhēng)策略上,要從價(jià)值導(dǎo)向向性價(jià)比導(dǎo)向傾斜,。特別是主線產(chǎn)品,,要把品牌溢價(jià)力、產(chǎn)品競(jìng)爭(zhēng)力,、客戶價(jià)格需求合理匹配,,避免定位高、性價(jià)比低影響銷量,。因?yàn)樵谛袠I(yè)新周期新形勢(shì)下除了超高端產(chǎn)品,,性價(jià)比是最具競(jìng)爭(zhēng)力的策略,。

3.在品類創(chuàng)新上,要從傳統(tǒng)品類向新品類轉(zhuǎn)變,,要有超前眼光把握國(guó)內(nèi)國(guó)際趨勢(shì),,以國(guó)際化、低度化,、健康與養(yǎng)生需求為創(chuàng)新方向和突破口。唯此方可突破傳統(tǒng)白酒的存量市場(chǎng)限制,,開辟出新的增長(zhǎng)空間,。

4.在營(yíng)銷模式上,從品牌推動(dòng)型向新零售型轉(zhuǎn)移,。務(wù)必抓住新零售+互聯(lián)網(wǎng)模式重建機(jī)遇,。大膽采用數(shù)字化營(yíng)銷工具整合人貨場(chǎng)資源,搭建F2B2C的垂直新零售模式,,通過營(yíng)銷功能及運(yùn)營(yíng)效率的提升夯實(shí)市場(chǎng)基礎(chǔ),。

弱勢(shì)品牌

對(duì)于弱勢(shì)品牌及企業(yè),新周期下面臨的最大挑戰(zhàn)是如何活下來,。特別是規(guī)上企業(yè)中,,除了一二線品牌大約還有900多家,面對(duì)行業(yè)集中度CR5達(dá)到40%的嚴(yán)峻局面,,必須放棄跟隨一二線品牌“溜邊補(bǔ)縫”的策略,,重構(gòu)新周期下以生存為主要目標(biāo)的戰(zhàn)略藍(lán)圖。

主要對(duì)策如下:

1.在根據(jù)地建設(shè)上,,要扎牢籬笆,。要從單純的市場(chǎng)網(wǎng)絡(luò)占有向終端聯(lián)盟營(yíng)銷轉(zhuǎn)移,通過直銷,、合伙人,、導(dǎo)流分潤(rùn)、餐飲定制等聯(lián)盟營(yíng)銷手段將終端牢牢掌控在自己手上,,防止外來入侵者策反終端,。

2.在市場(chǎng)招商及布局上,要組建廠家市場(chǎng)聯(lián)盟,??砂凑帐袌?chǎng)區(qū)域或產(chǎn)區(qū)方向,本著競(jìng)合原則搭建跨品類或者同類但檔次錯(cuò)位的廠家聯(lián)盟,,本著互利互惠原則,,共享廣告、團(tuán)隊(duì),、代理,、終端等資源,形成合力共同抗擊和減輕一二線品牌的打壓。

3.在市場(chǎng)份額占比上,,要細(xì)分市場(chǎng)做加法,。要抓住一二線品牌大單品戰(zhàn)略與本地化需求不吻合的軟肋,精準(zhǔn)細(xì)分場(chǎng)景,、瞄準(zhǔn)目標(biāo)客戶,,推出矩陣組合產(chǎn)品體系,滿足本地化,、差異化的各類消費(fèi)需求,。用加法切割一二線品牌的市場(chǎng)份額。

4.在市場(chǎng)競(jìng)爭(zhēng)策略上,,要揚(yáng)長(zhǎng)避短,。面對(duì)一二線強(qiáng)勢(shì)品牌,要充分利用自身供應(yīng)鏈短,、品牌文化及產(chǎn)品特色,、產(chǎn)品性價(jià)比高等優(yōu)勢(shì)制定競(jìng)爭(zhēng)策略及落地戰(zhàn)術(shù),堅(jiān)持側(cè)翼進(jìn)攻,,瞄準(zhǔn)強(qiáng)者短板展開競(jìng)爭(zhēng),,避免與硬實(shí)力直接對(duì)抗。

流通商家

新周期下,,流通商面臨的機(jī)遇是如何利用需求萎縮提升市場(chǎng)地位,,面臨的挑戰(zhàn)則是市場(chǎng)運(yùn)營(yíng)模式必須變革的壓力。因此只有圍繞這兩大問題整合資源,、重建市場(chǎng)供求關(guān)系和運(yùn)營(yíng)體系,,才能保證穩(wěn)步穿越新周期。主要對(duì)策如下:

1.在廠商關(guān)系上,,要重構(gòu)適應(yīng)新周期的關(guān)系,。可抓住新周期重建供求平衡,,給重構(gòu)廠商關(guān)系帶來的機(jī)遇,。從股權(quán)投資、一體化運(yùn)營(yíng),、OEM合作,、品牌戰(zhàn)略等深層次建立新型關(guān)系,以利于在高水平上展開新周期的廠商合作,。

2.在經(jīng)營(yíng)方向上,,要保持清醒頭腦。要糾正盲目圍繞廠家市場(chǎng)戰(zhàn)略轉(zhuǎn)的指導(dǎo)思想,,確立以市場(chǎng)需求為導(dǎo)向的經(jīng)營(yíng)戰(zhàn)略,,拒絕銷售偽概念,,高定位、高爆利和脫離需求的廠家產(chǎn)品,,理性客觀地分析判斷形勢(shì)和選擇經(jīng)營(yíng)策略,,如此也可以提升面對(duì)廠家的話語權(quán)。

3.在網(wǎng)絡(luò)布局上,,要避免新周期市場(chǎng)萎縮造成的網(wǎng)絡(luò)流失,。對(duì)于非名酒代理商,在網(wǎng)絡(luò)建設(shè)上要從依賴單一廠家向依靠市場(chǎng)供應(yīng)鏈聯(lián)盟轉(zhuǎn)移,,解決產(chǎn)品單一而廠家相互排斥,、制約市場(chǎng)占有率提升的難題。市場(chǎng)供應(yīng)鏈聯(lián)盟的作用就是區(qū)域商家聯(lián)合采購,、聯(lián)合運(yùn)營(yíng),共享倉儲(chǔ)物流資源,,全面提升市場(chǎng)端供應(yīng)鏈效能,。

4.在運(yùn)營(yíng)模式上,要變獨(dú)家代理運(yùn)營(yíng)模式為市場(chǎng)聯(lián)合代理運(yùn)營(yíng)模式,。重點(diǎn)解決新周期下優(yōu)化代理品牌和提升運(yùn)營(yíng)效能的需求問題,。可按照品類,、檔次,、產(chǎn)區(qū)等重構(gòu)市場(chǎng)代理運(yùn)營(yíng)體系,此目標(biāo)可通過組建區(qū)域或本地運(yùn)營(yíng)商聯(lián)盟實(shí)現(xiàn),。

酒類電商新零售

新周期下,,電商新零售面臨的機(jī)遇是三年疫情培養(yǎng)的大量網(wǎng)購人口及消費(fèi)習(xí)慣,面臨的最大挑戰(zhàn)就是資本逃離加需求萎縮雙重打擊下的生存難題,。針對(duì)這種情況,,酒類電商新零售唯有模式創(chuàng)新才能抓住機(jī)遇、戰(zhàn)勝挑戰(zhàn),。

主要對(duì)策如下:

1. 在模式價(jià)值塑造上,,要以“二便”——便利和便宜為目標(biāo)。解析之前各類電商模式失敗的原因,,歸根到底就是缺少“二便”價(jià)值,。酒類產(chǎn)品具有價(jià)格透明和消費(fèi)即時(shí)性特點(diǎn),如果不便宜,、不便利,,是不會(huì)有人下單消費(fèi)的。

2. 在供應(yīng)鏈搭建上,,要輕“短”不要重“長(zhǎng)”,。就是盡可能地縮短供應(yīng)鏈長(zhǎng)度,,同時(shí)要輕資產(chǎn)搭建供應(yīng)鏈,否則會(huì)抬高供應(yīng)鏈成本和零售價(jià),,直接影響新零售的便宜度價(jià)值,。目前最好的方法就是利用本地供應(yīng)鏈,因?yàn)閭}儲(chǔ)物流和C端配送相比其它模式都是最優(yōu)的,。

3. 在場(chǎng)景搭建上,,要重飲用輕購買。目前所有的電商大都是購買場(chǎng)景,,如線上店鋪和線下連鎖或煙酒店,,唯獨(dú)飲用場(chǎng)景餐飲店始終是個(gè)空白。理由是自帶率可以間接進(jìn)入餐飲,,但是這樣失去了消費(fèi)便利性價(jià)值,,同時(shí)也失去了餐飲這個(gè)最好的營(yíng)銷場(chǎng)景。對(duì)此可采用餐券導(dǎo)流策略打通進(jìn)入餐飲場(chǎng)景的路徑,。

4. 在獲客方法上,,要形成本地化閉環(huán),就是“本地人,、去本地場(chǎng)景,、消費(fèi)本地貨”。最好的模式就是基于微信平臺(tái)搭建本地化O2O,。平臺(tái)方要與本地商家及門店合作,,建立零門檻、高效率的閉環(huán)系統(tǒng),,真正讓本地商家和門店分享新零售紅利,。如此,他們才有積極性把80%的線下即時(shí)消費(fèi)流量及客戶引導(dǎo)到平臺(tái)上,。

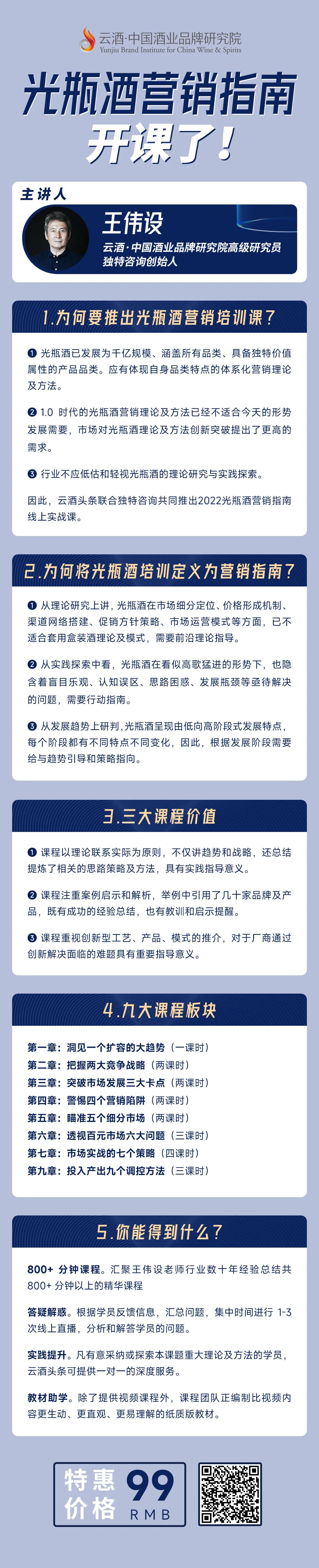

光瓶酒營(yíng)銷指南開課了,!集結(jié)王偉設(shè)老師十余年市場(chǎng)研究成果,超800分鐘理論+實(shí)戰(zhàn)+答疑,,全面直擊光瓶酒市場(chǎng)當(dāng)前熱點(diǎn),、卡點(diǎn)、痛點(diǎn),,真正打通廠商“任督二脈”,!課程特惠售價(jià)99元。

更多詳情見海報(bào),,掃碼即可報(bào)名,。