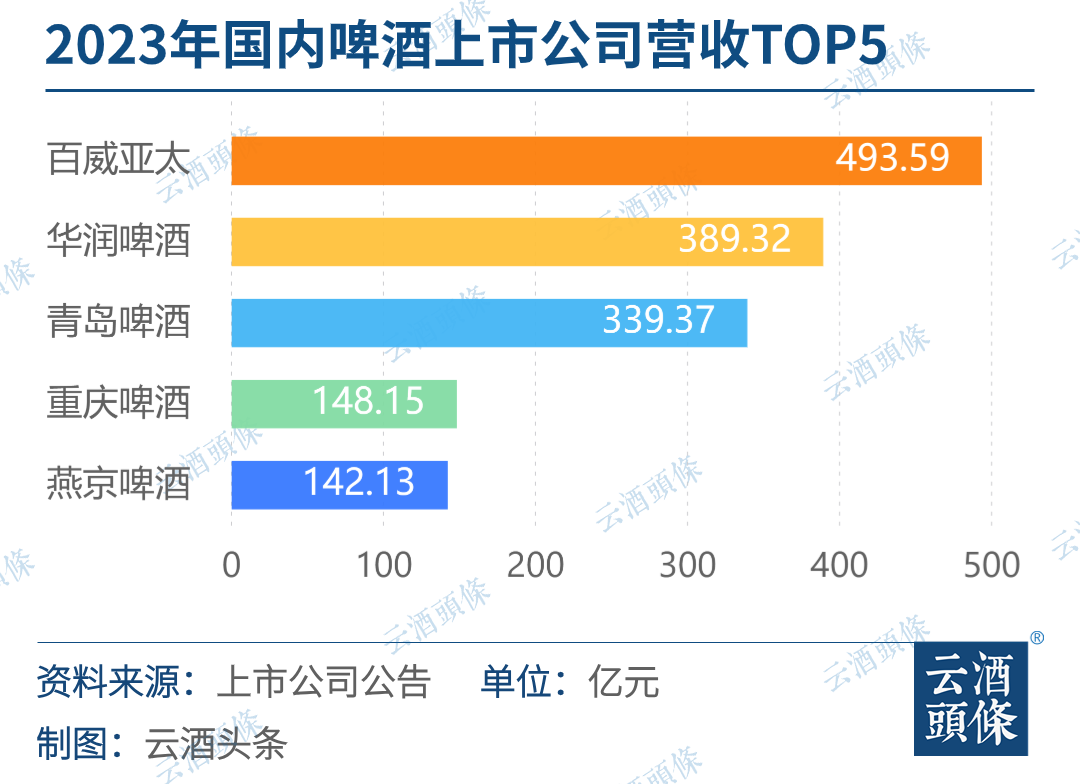

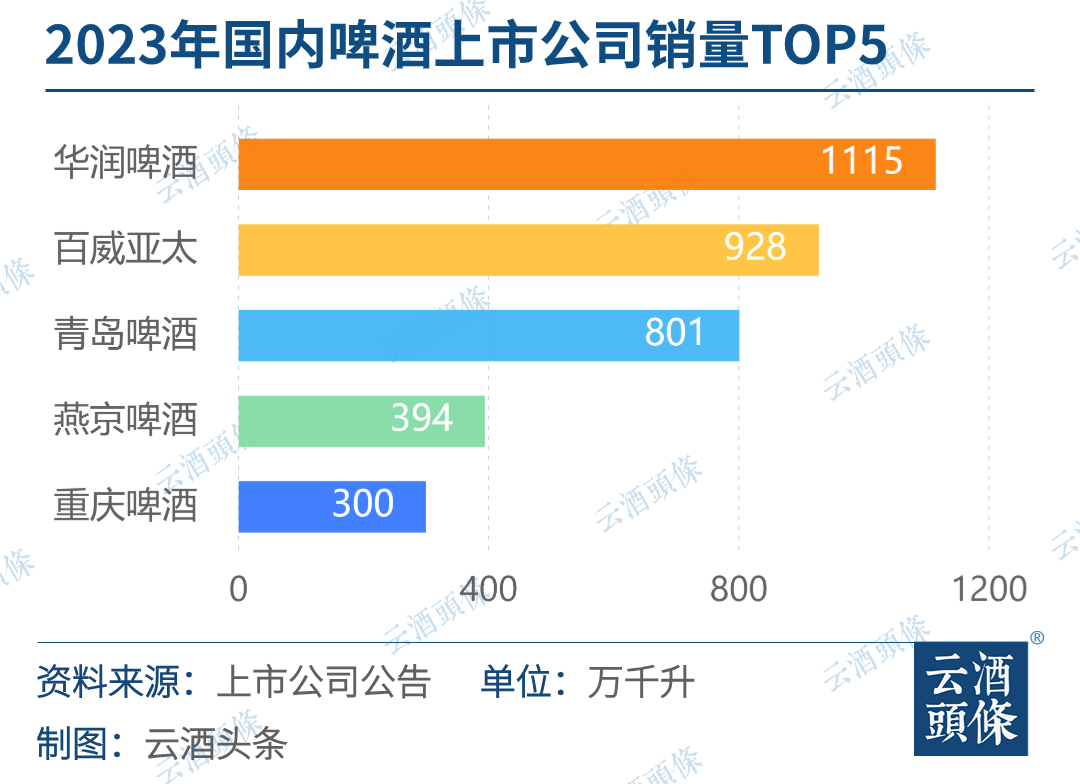

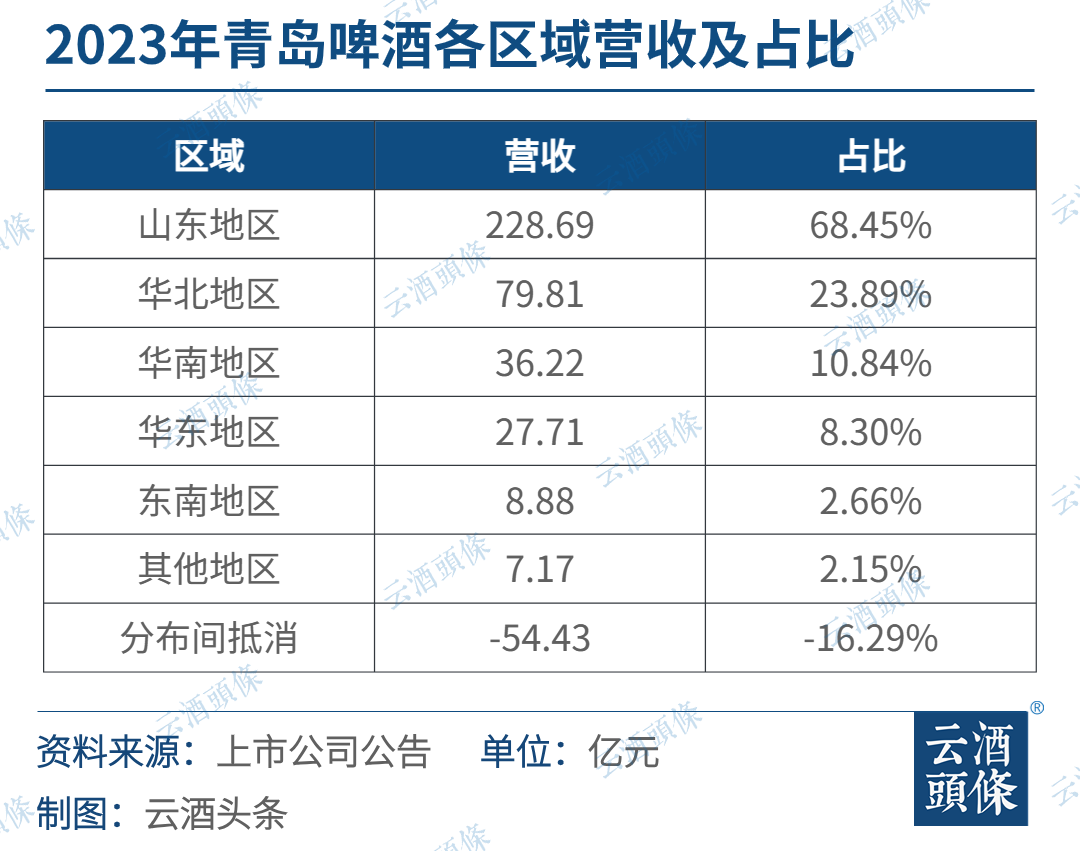

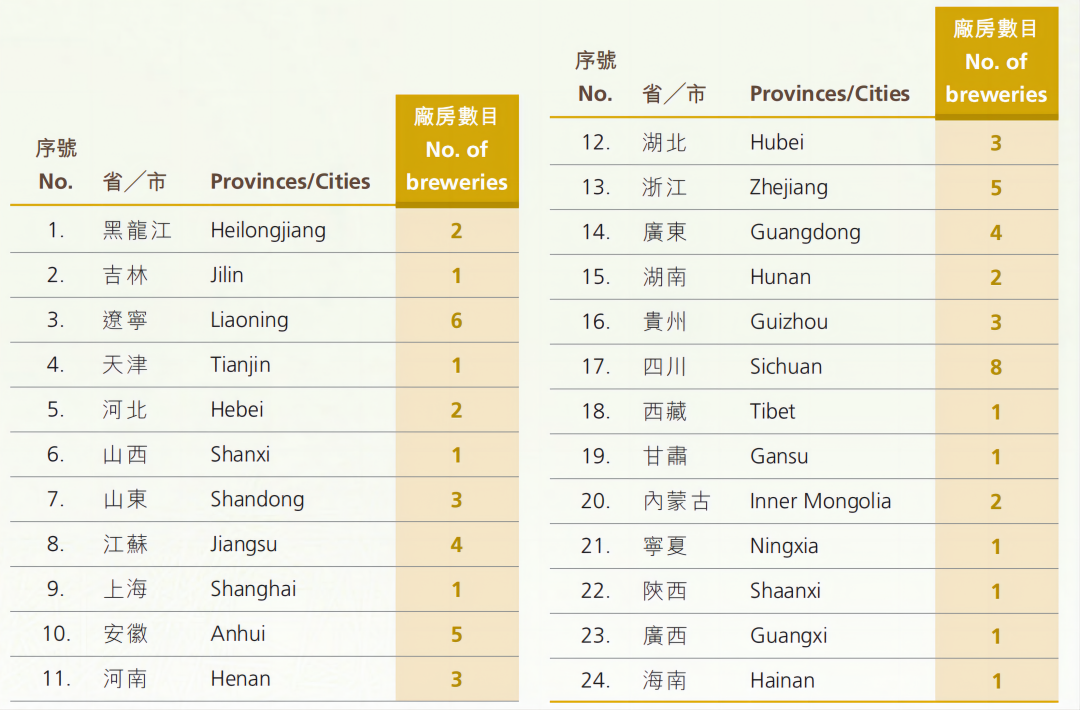

啤酒市場已進入高集中度階段,,五巨頭(百威亞太,、華潤啤酒、青島啤酒,、重慶啤酒、燕京啤酒)的一舉一動都引人關注,。目前,,上述企業(yè)2023年年報出盡,透露出比以往更濃的硝煙味,。 云酒頭條梳理發(fā)現(xiàn),年報透露三個關鍵信息:五巨頭所占市場比例進一步提高,,已超過93%,;基地市場成為各巨頭的必保項,,長江,、黃河沿線及經濟發(fā)達地區(qū)成為布局重點,;渠道爭奪大戰(zhàn)已經爆發(fā),。 “一城一啤”曾經是中國啤酒市場版圖的顯著特點,,時過境遷,,很多地方啤酒都已消失,市場進入巨頭階段——五巨頭占據(jù)了絕對份額,。 2022年,,華潤啤酒,、青島啤酒,、百威亞太、燕京啤酒,、重慶啤酒,,市場占比分別為31.9%、22.9%,、19.5%,、10.3%、7.4%,,總占比達92%,。 從營收來看,2023年行業(yè)五巨頭百威亞太,、華潤啤酒,、青島啤酒、重慶啤酒以及燕京啤酒均實現(xiàn)營收增長,,分別為營收493.59億元(增長5.8%),、389.32億元(增長10.4%)、339.37億元(增長5.5%),、148.15億元(增長5.53%),、142.13億元(增長7.66%)。 從銷量來看,,五巨頭排名依次為華潤啤酒,、百威亞太、青島啤酒、燕京啤酒,、重慶啤酒,,分別為1115.10萬千升、927.67萬千升,、801萬千升,、394萬.24千升、299.75萬千升,。按照中國酒業(yè)協(xié)會此前發(fā)布數(shù)據(jù)計算,,同期全國啤酒產量約3789萬千升,五家企業(yè)銷量占比分別約29.42%,、24.49%,、21.14%、10.39%,、7.92%,,總和超過93%。 上述數(shù)字表明,,啤酒行業(yè)與白酒行業(yè)一樣,,呈現(xiàn)出高度集中態(tài)勢,品牌效應顯著,,潛在進入者打破品牌壁壘難度大,,威脅較低;百威亞太,、華潤啤酒,、青島啤酒與重慶啤酒、燕京啤酒的差距在逐漸拉大,,五巨頭有梯隊分化的趨勢,;與此同時,在五巨頭的持續(xù)強勢下,,地方品牌市場份額正在被侵蝕,、壓縮,僅占5%左右,,進口啤酒的份額也僅剩下2%左右,。 資料顯示,,啤酒五巨頭的布局各有側重,,百威亞太重點在福建、廣東,、江西等地,;華潤啤酒主要是沿長江一線以及東三省布局,;青島啤酒市場主要是沿黃河一線布局,包括山東,、陜西、河北等地,;燕京啤酒市場主要是北京,、內蒙古、廣西等地,;重慶啤酒市場主要是重慶,、云南、新疆等地,。 長江,、黃河既是中華民族的母親河,又是我國的主要經濟帶,。 長江經濟帶覆蓋上海,、江蘇、浙江,、安徽,、江西、湖北,、湖南,、重慶、四川,、云南,、貴州等11個省市,面積約205.23萬平方公里,,占全國的21.4%,,人口和生產總值均超過全國的40%。 黃河經濟帶覆蓋黃河流域的山東,、河南,、陜西、山西,、甘肅,、內蒙古、青海,、寧夏,、四川等九省區(qū),面積達130萬平方公里,,共計1.6億人口,,從規(guī)??磧H次于長江經濟帶。 由此可見,,五巨頭們沿長江,、黃河布局,是經過充分考量的,。 基地市場成為五巨頭的必保市場,。比如,福建之于百威啤酒,,遼寧之于雪花啤酒,,山東之于青島啤酒,北京之于燕京啤酒,,均是具有戰(zhàn)略意義的基地市場,。因此,五巨頭的最重要資源都在向基地市場傾斜,,從而在此地形成壁壘,,其他競爭對手可能只能分到一小塊“蛋糕”。 山東地區(qū)貢獻了青島啤酒近70%營收,。 以山東市場為例,,青島啤酒在山東是毫無爭議的“老大”,占據(jù)了70%-80%的份額,;華潤啤酒位居第二,,份額在20%左右;燕京啤酒與前兩位差距較大,,份額僅占1-2%,,其他品牌所占份額較小。(點擊鏈接了解更多:年產211萬千升的世界啤酒之城,,2558家企業(yè)拿下全國市場之冠) 青島市場又是青島啤酒“基地中的基地”,其在青島擁有5家工廠,,實力遠超其他品牌,。今年3月,青島啤酒年產100萬千升高端特色啤酒生產基地在嶗山開工,,年產25萬噸高端麥芽原料基地,、年產100萬千升純生啤酒生產基地項目也相繼在青島啟動。 “基地市場”也從側面反映出我國的啤酒市場已經進入成熟飽和期,,進入存量競爭階段,。 近年來,,“北上廣深”,、江蘇,、浙江、福建等發(fā)達地區(qū)經濟發(fā)展迅速,,成為啤酒五巨頭的主戰(zhàn)場,。這其中,戰(zhàn)火主要集中在粵港灣區(qū),,其次是浙江,、北京、福建,、山東、重慶等地區(qū),,云南,、甘肅、新疆等地的競爭程度稍弱,。 從財報中亦可以清晰地感受到上述戰(zhàn)場的硝煙味道,。 百威亞太擁有47間釀酒廠、51個分銷中心,,已在廣東,、福建、江西,、湖南,、湖北、浙江,、江蘇七省建立起較明顯的區(qū)域優(yōu)勢,,其中,廣東及福建兩個省份業(yè)務發(fā)展較為成熟,。 華潤啤酒目前營運62間啤酒廠,,布局6個百萬千升級別基地工廠,分別位于北京,、濟南,、鄭州、武漢,、蚌埠,、沈陽。其還在積極擴大產能,,2023年共有5個搬遷新建項目啟動,、3個項目正式投產運營。 ▎華潤啤酒廠在各省的分布(圖源:華潤啤酒2023年年報) 重慶啤酒共有26家酒廠,,市場重心在中區(qū),、南區(qū),、西北區(qū)三個區(qū)域,營收占比分別為42.13%,、30.01%,、27.86%。2023年,,重慶啤酒進一步優(yōu)化布局:庫爾勒酒廠擴能,,萬州酒廠復產,佛山酒廠2024年將正式投產,。 燕京啤酒擁有60個控股子公司,、30多家全資和控股的啤酒生產基地,市場布局可以概括為一北一南,,北方明顯強于南方:2023年,,華北地區(qū)營收74.29億元,占公司總營收的52.28%,;華南地區(qū)營收38.37億元,,占27.00%。2023年,,燕京啤酒還在曲阜,、滄州、丹江口,、包頭,、十堰等地新設公司。 下沉市場,、空白市場或許可以成為新機會,。 2023年,百威亞太經銷城市數(shù)目由201個擴張至220個,,19個新城市中很多位于三四線城市,,超高端產品覆蓋從51個城市拓展到69個城市,中低成熟度市場滲透進一步加強,。 百威亞太首席執(zhí)行官兼董事會聯(lián)席主席楊克認為,,在不太成熟的下沉城市中,啤酒行業(yè)仍存許多機會,。 隨著五巨頭的市場爭奪進入白熱化,,在許多地區(qū)市場已經短兵相接的情況下,巨頭們或許將加強空白市場的布局,。 目前,,啤酒行業(yè)正處于量平價升階段,總銷量,、人均銷量的增速均在下滑,。在此背景下,,渠道爭奪更為激烈。 年報顯示,,百威亞太自建經銷商隊伍,,由公司提供培訓支持共同成長。百威亞太還組建了強大的銷售團隊,,與經銷商共同為夜場等終端提供優(yōu)質服務,。 “我們會從夜場渠道開始,在百威啤酒達到一定規(guī)模后,,我們會將其引入到現(xiàn)代渠道和高檔餐廳,,也就是我們所稱的A級和B級餐廳。隨著目標城市的分銷和規(guī)模繼續(xù)增長,,我們還會將百威引入到傳統(tǒng)的下沉餐廳,,也就是C和D級餐廳……” 楊克這樣介紹百威亞太的市場策略。 據(jù)了解,,百威啤酒整體如今有超過三分之一的收入來自夜場渠道。與此同時,,福佳,、科羅娜兩大超高端品牌有超過一半以上的收入來自夜場渠道。 其他巨頭亦不甘人后,,紛紛使出自己的高招開拓渠道: 華潤啤酒通過評估優(yōu)化經銷商,,積極處理遺留問題,消化渠道風險庫存,,穩(wěn)定市場成交價格,,提高產品開瓶率,逐步恢復渠道信心,,同時加強銷售隊伍建設,,凝聚大商,并積極吸納優(yōu)質啤酒經銷商銷售,。 青島啤酒積極培育多渠道專業(yè)經銷商,,堅持推進“廠商聯(lián)合協(xié)作分銷模式”,不斷提高區(qū)域市場的分銷能力,、對終端客戶的維護和服務能力以及對消費者品牌影響力,,助力公司產品銷售。 青島啤酒還創(chuàng)新營銷模式,,構建并不斷拓展“互聯(lián)網(wǎng)+”渠道體系,,通過搭建電商渠道專業(yè)組織,不斷放大“官方旗艦店+官方商城+網(wǎng)上零售商+分銷專營店”的立體化電子商務渠道領先優(yōu)勢,,并積極與第三方平臺展開合作,,大力推進O2O,、B2B、社區(qū)團購等業(yè)務,,多渠道滿足消費者的購買需求和消費體驗,。 重慶啤酒在傳統(tǒng)零售方面繼續(xù)鞏固、提升即飲渠道,,進一步加快在餐飲,、娛樂渠道的發(fā)展。在非即飲渠道,,繼續(xù)通過消費者活動,、促銷裝,持續(xù)提高市場份額,。在新零售方面,,與天貓、京東等平臺的營銷IP深度結合,,在社區(qū)團購渠道也和平臺展開深度合作,,電商渠道的市場份額穩(wěn)定增長。 燕京啤酒通過持續(xù)推進營銷變革,,開展全鏈路營銷,,著力拓展燕京社區(qū)酒號、獅王精釀業(yè)務,,并加快社區(qū)新興小酒館鮮啤業(yè)態(tài)布局,。經過努力,2023年,,燕京U8銷量同比增長超36%,。 云酒·中國酒業(yè)品牌研究院高級研究員、啤酒營銷專家方剛表示,,啤酒行業(yè)近年來在渠道端有了明顯變化:即飲渠道(餐飲,、夜場等)占到了45%,非即飲渠道(超市,、便利店等)的比重有所提高,,占到了55%,其中,,新零售渠道,、線上渠道增長尤其顯著,達到了6%-7%,。 可以預見,,隨著啤酒行業(yè)的集中度進一步加劇,啤酒市場、渠道的爭奪也將愈加激烈,。