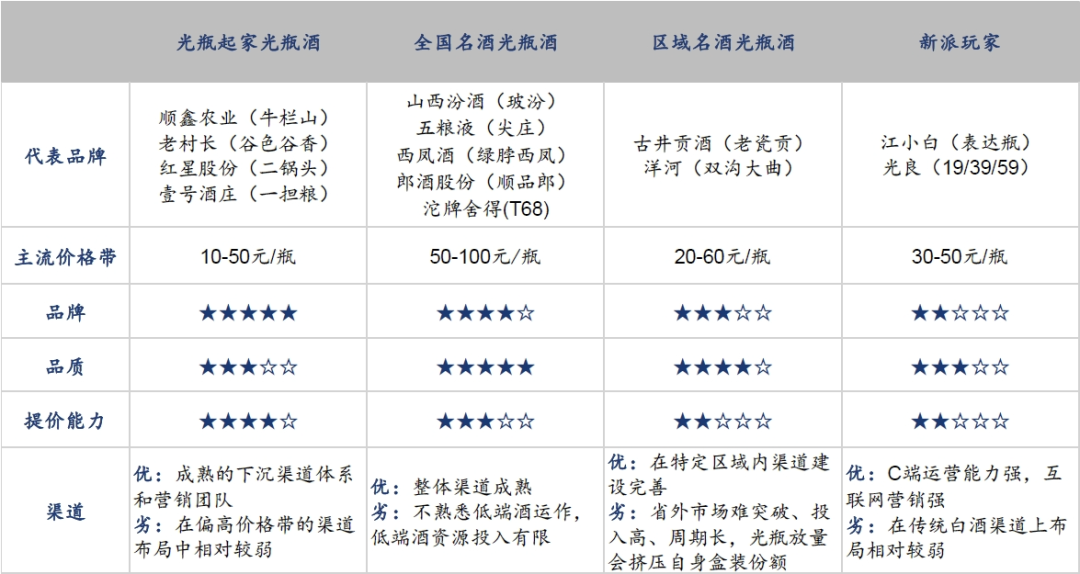

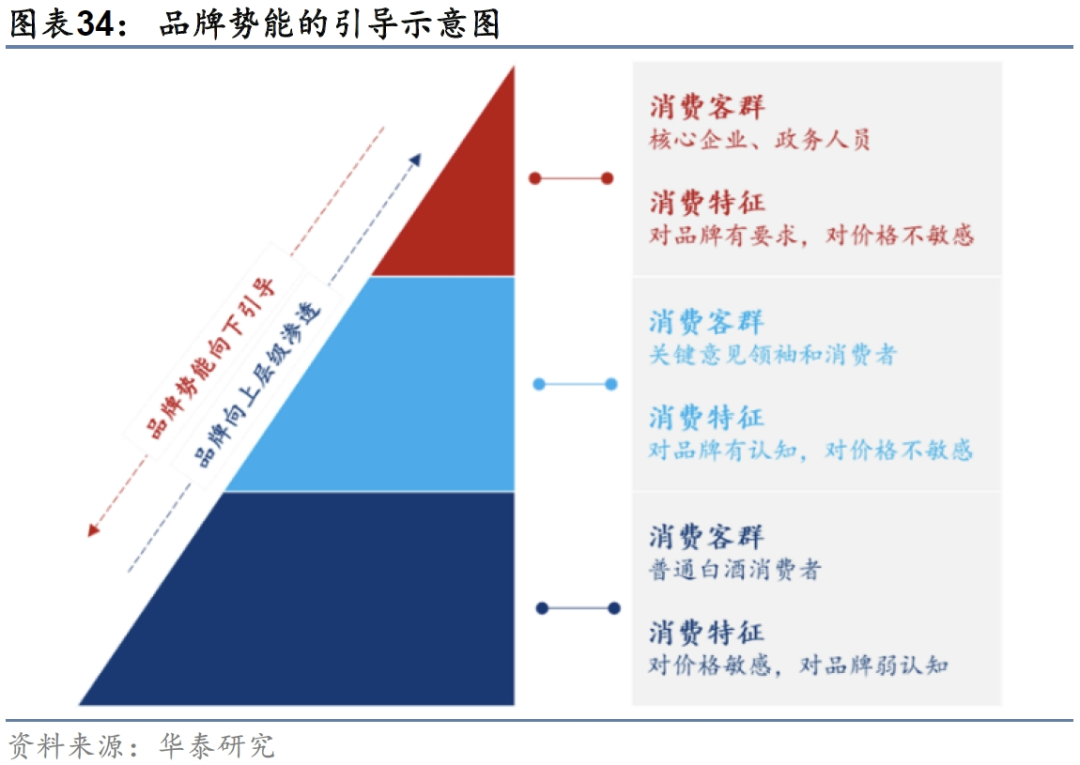

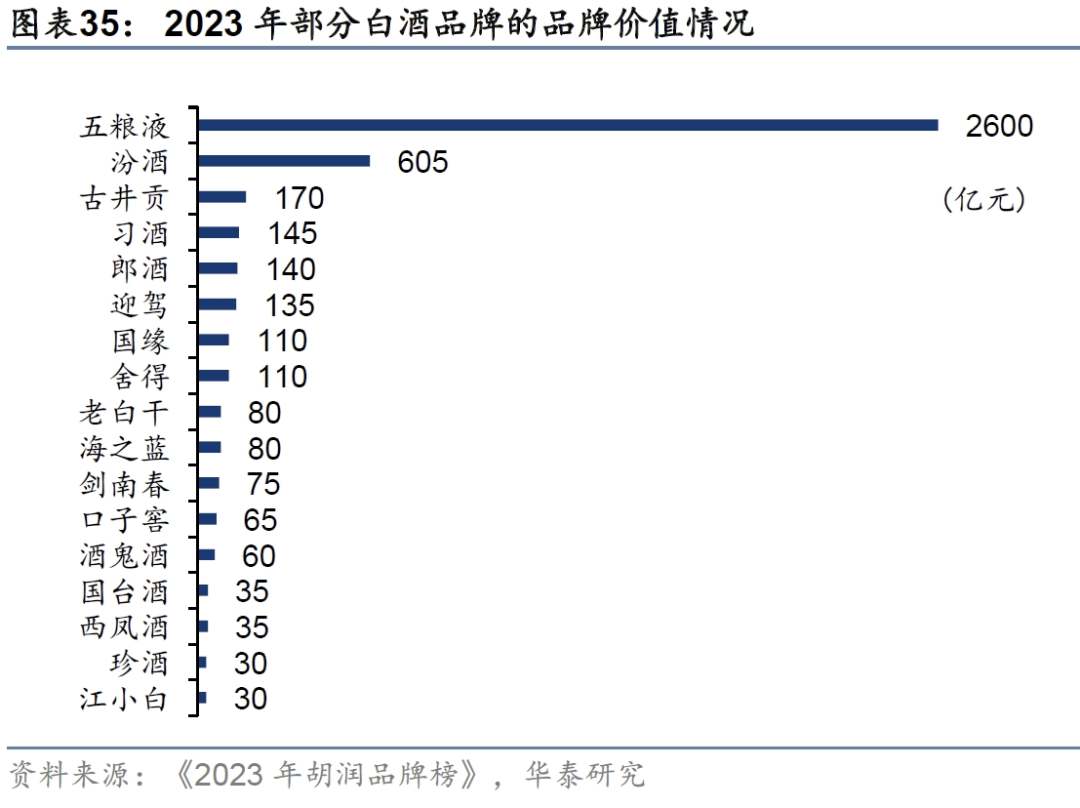

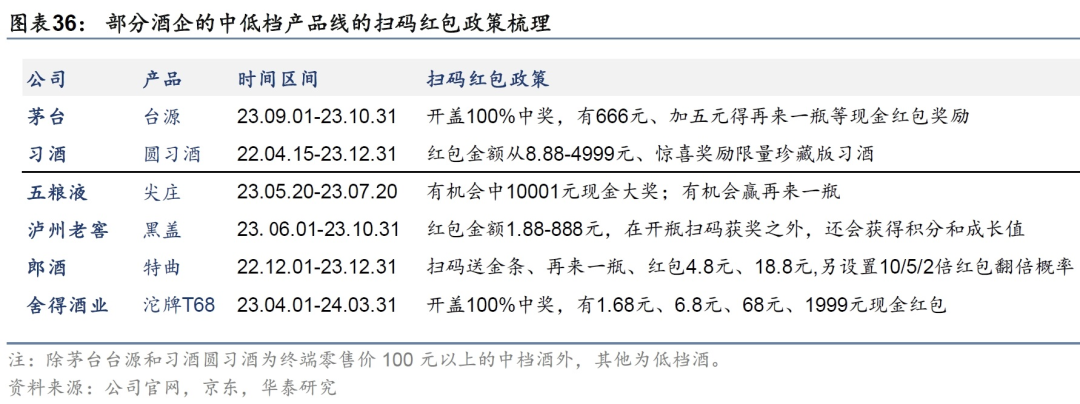

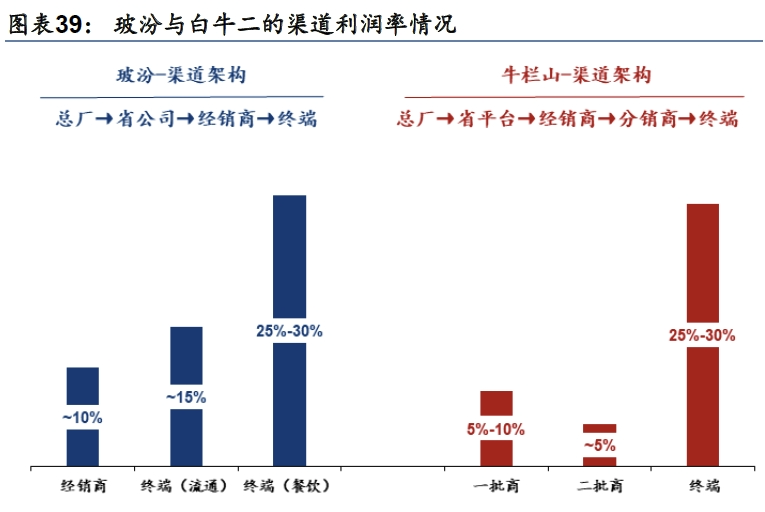

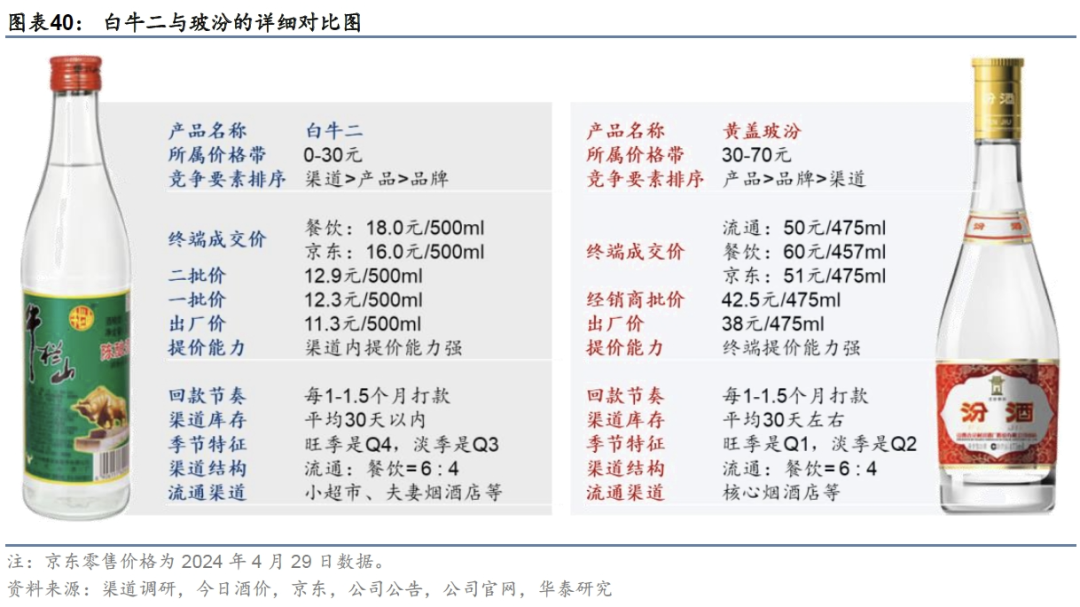

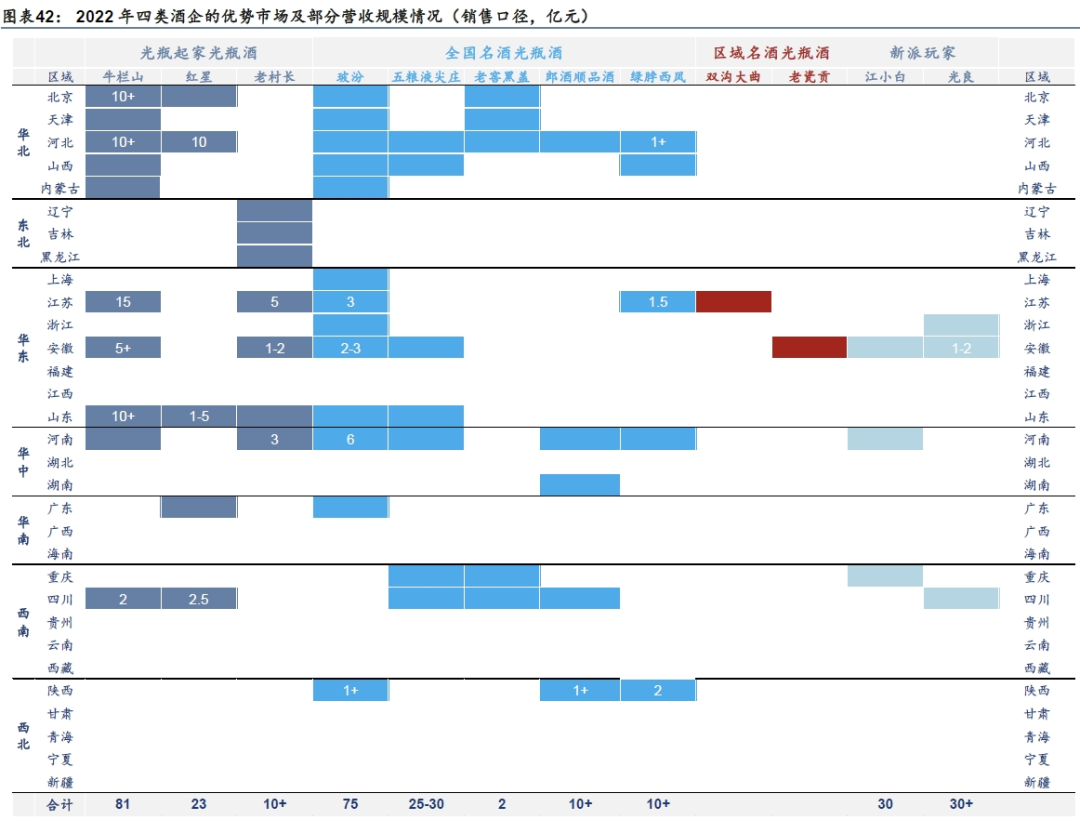

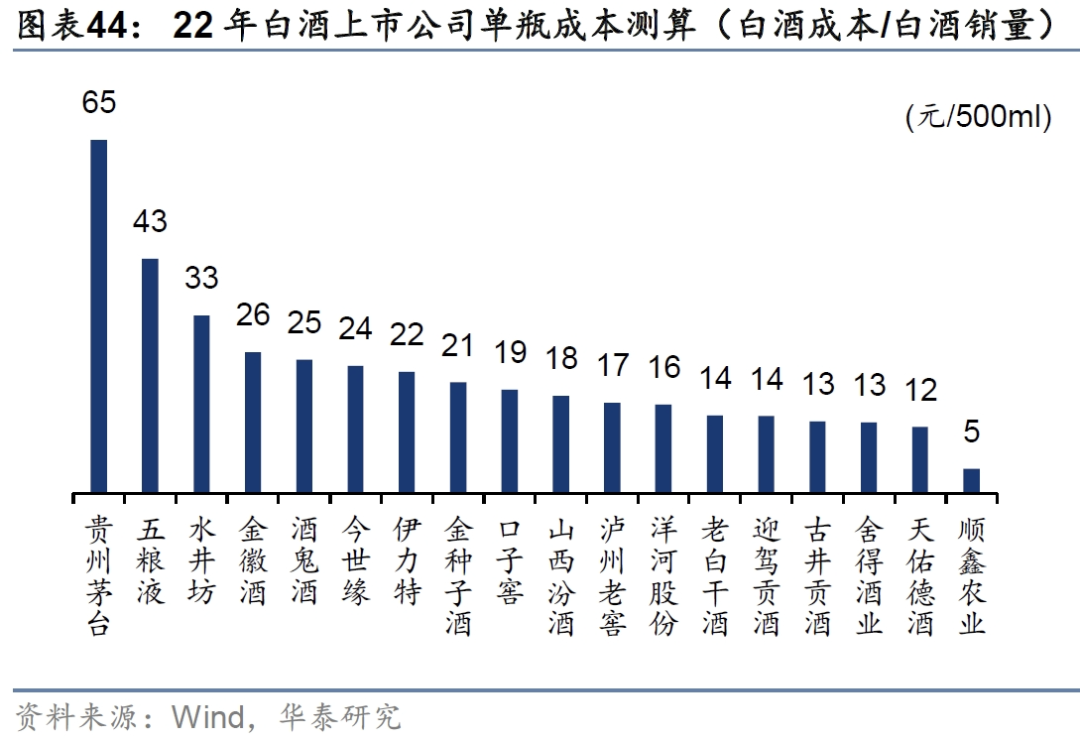

報告對口糧酒(本文所討論的口糧酒,,泛指百元以下光瓶酒和低檔盒裝酒)行業(yè)未來發(fā)展表示看好,。其站在自上而下的角度,看好口糧酒行業(yè)未來的發(fā)展空間,,光瓶酒有望成為行業(yè)主流品類,。(點擊鏈接閱讀原文:頭部集中,、價位升級,“三觀”口糧酒市場擴容新階段變化) 關于未來光瓶酒市場如何演進,,報告認為,,光瓶酒進入系統(tǒng)性競爭時代,看好名酒自上而下勢能引導,,以及全國名優(yōu)酒企通過品牌勢能自上而下輻射光瓶產(chǎn)品,,實現(xiàn)全國化布局。 本文節(jié)選自該研報,,以下將從競爭要素,、市場布局及企業(yè)比較三個層面,對光瓶酒市場潛力品牌展開分析,。 █ 競爭要素:行業(yè)進入系統(tǒng)性競爭時代,,不同價位競爭側重點不同 光瓶酒市場四類主要參與者的優(yōu)勢與稟賦不盡相同,目前,,光瓶酒市場進入品牌/品質/渠道等多維度綜合競爭階段,。 一般而言,企業(yè)在布局光瓶產(chǎn)品線的初期由于資源有限,,需依靠自身優(yōu)勢進行“單點破局”,形成了產(chǎn)品驅動,、品牌驅動,、渠道驅動三種早期成長模式,但當“邊緣性單品”要做成“戰(zhàn)略性單品”時,,則要迅速補齊短板,,進行“系統(tǒng)布局”。 ▎低檔酒市場的四類主要參與者的主要特征(藍色實心星星越多表明品牌力/品質力/提價能力越高) 品牌策略 光瓶酒的品類占據(jù)包含細分標簽龍頭的爭奪和細分價格標桿的爭奪,。標簽方面,,在濃/清/醬/兼香型的份額爭奪中醬香“下探”的難度較大,在品類營銷上新派玩家的“數(shù)據(jù)瓶”更貼近年輕消費者,。 價格帶方面,,70元及以下細分價格帶標桿產(chǎn)品均已確立(玻汾/紅星藍瓶/牛欄山陳釀),,但百元附近價格帶標桿產(chǎn)品虛位以待。整體來看,,全國名酒的光瓶酒產(chǎn)品和光瓶起家的龍頭企業(yè),,更容易建立品牌優(yōu)勢。 產(chǎn)品策略 品質是基礎,,光瓶酒消費者的核心需求在于“品價比”,。近年來,各主要酒企紛紛推出“掃碼領紅包”政策,,在保障產(chǎn)品品質和品牌需求的同時,,降低價格并讓利渠道和消費者,提升產(chǎn)品“品價比”,。 渠道策略 光瓶酒的低毛利要求其有更高的渠道周轉率,。當下,隨著行業(yè)紅利浪潮退去,,單點深耕取代匯量增長成為主流,,各酒企正加速挖掘渠道下沉深度,加快縣區(qū)市場的精耕,,以實現(xiàn)行業(yè)周期波動中的平穩(wěn)過渡,。 以牛欄山為例,其通過大商模式,,給予渠道較高的利潤空間,、加速產(chǎn)品周轉快(一年8-12次,而低檔盒裝酒一般為3-4次),,成功構建效率高,、利潤空間大的渠道網(wǎng)絡,使得其在低檔酒市場激烈的競爭中保持優(yōu)勢,。 在不同價格帶水平下,,對光瓶酒競爭要素的要求并不相同。 0-30元:產(chǎn)品主要為牛欄山/紅星/老村長等傳統(tǒng)光瓶起家的酒企,,該價格帶的消費者對價格敏感度較高,,且競品之間的可替代性強,消費者的試錯成本低,,故競爭要素的重要程度是渠道力>產(chǎn)品力>品牌力,; 30-70元:核心標桿為玻汾/綠脖西鳳/尖莊大光,該價位帶消費者對品質,、品牌要求提升,,故競爭要素的重要程度是產(chǎn)品力>品牌力>渠道力; 70-100元:瀘州老窖,、汾酒,、郎酒等均有布局,,但目前該價格帶尚未形成穩(wěn)定格局,核心標桿產(chǎn)品尚未出現(xiàn),,我們認為競爭要素的重要程度是品牌力>產(chǎn)品力>渠道力,。 █ 市場布局:全國化是光瓶酒參與競爭的必經(jīng)之路 光瓶起家并實現(xiàn)泛全國化布局的酒企,成功的關鍵在于長期積累的品牌資產(chǎn),、深思熟慮的市場擴張戰(zhàn)略,。 例如,牛欄山等品牌憑借著經(jīng)過時間檢驗的產(chǎn)品質量和深入人心的品牌影響力,,逐步從區(qū)域市場擴張到全國市場,。數(shù)據(jù)顯示,2019年牛欄山已實現(xiàn)北京,、山東,、河北三個10億級市場,以及合計22個億級以上省級市場,。 牛欄山,、紅星等企業(yè)在市場布局上采取的是“點、線,、面”相結合的策略,。從核心城市出發(fā),利用經(jīng)濟較發(fā)達,、人口密集的區(qū)域作為突破點,,通過構建強大的分銷網(wǎng)絡和銷售渠道,進而輻射至周邊低線城市,,最終實現(xiàn)更高的市場覆蓋率,。 全國性名優(yōu)酒企通過品牌勢能和輻射帶動戰(zhàn)略,實現(xiàn)全國化布局,。全國性名酒品牌主要是通過其品牌勢能,,優(yōu)先選擇在經(jīng)濟發(fā)達、人口密集的城市群如京津冀,、長三角,、珠三角進行市場布局,借助這些地區(qū)的經(jīng)濟發(fā)展和人口基數(shù)優(yōu)勢,,快速建立起品牌影響力,實現(xiàn)從高線城市向低線城市的輻射帶動效應,。 ▎2022年四類酒企優(yōu)勢市場及部分營收規(guī)模情況(可點擊放大查看) 因此,,通過在一二線城市的高頻率飲用和高品牌忠誠度,全國化品牌能在全國范圍內打造龐大的銷售網(wǎng)絡,,確保其市場份額和品牌可持續(xù)發(fā)展,。與此同時,,地方性酒企則依靠深耕細作和區(qū)域市場的精準開發(fā)來確保在特定區(qū)域內的市場優(yōu)勢,如何向省外以至于向全國破局,,則是企業(yè)需要重點思考的問題,。 █ 企業(yè)比較:龍戰(zhàn)于野、未來已來,,看好名酒自上而下勢能引導 上市酒企產(chǎn)品布局戰(zhàn)略重心各有不同,。2012年高端白酒發(fā)展受阻,名酒紛紛“下探”布局,,但此時低檔產(chǎn)品線尚未成為酒企的核心戰(zhàn)略方向,。隨著白酒“新國標”的全面實施,2022年有望成為中國高品質光瓶酒元年,,全國名酒企業(yè)也不斷發(fā)力光瓶酒搶占細分市場,。 2022年6月瀘州老窖大光瓶戰(zhàn)略核心單品“黑蓋”正式上市,建議零售價98元/瓶,;2022年8月汾酒獻禮版上市,,建議零售價為109元/瓶;2023年2月,,五糧液系列酒品牌“尖莊·榮光”新品上市發(fā)布,,建議零售價59元/瓶。 綜合各競爭要素來看,,山西汾酒旗下玻汾和順鑫農(nóng)業(yè)旗下牛欄山當前競爭優(yōu)勢明顯,。 從產(chǎn)品力看,沱牌T68質量等級被評為“特級”,,而其他產(chǎn)品多為“優(yōu)級”,,白牛二在“新國標”下不再歸屬于白酒,綜合價格數(shù)據(jù)后最具“品價比”的光瓶酒產(chǎn)品為紅星藍瓶,、綿柔尖莊大光,,其次為玻汾、沱牌T68,、綠脖西鳳等,。 從品牌力看,以光瓶酒起家的老牌“民酒”酒企和當下的“名酒”酒企在品牌力上更具優(yōu)勢,,玻汾,、尖莊、牛欄山,、綠脖西鳳等均有較強的品牌優(yōu)勢,。 從渠道看,據(jù)馬上贏數(shù)據(jù),玻汾和牛欄山在全國的線下鋪市率分別為30%和58%,,相比之下尖莊僅為4%,,玻汾和牛欄山的終端利潤率在15%-25%之間,玻汾和牛欄山的渠道推力相較于其他產(chǎn)品而言更強,。 從市場布局看,,牛欄上已進入泛全國化階段,玻汾自18年開啟全國化后目前已取得亮眼成績,,其他光瓶產(chǎn)品目前市占率仍較低,,尚處于區(qū)域點狀布局階段。 從戰(zhàn)略定位看,,不同酒企對光瓶產(chǎn)品的定位和重視程度不同,,其中牛欄山系列目標三年內重回百億規(guī)模,沱牌T68劍指濃香高線第一品牌,,自上而下的戰(zhàn)略指引有助于推動產(chǎn)品快速發(fā)展,。綜合來看,山西汾酒旗下的玻汾系列和順鑫農(nóng)業(yè)旗下的牛欄山系列競爭力最強,,二者也為當下光瓶賽道的龍頭與標桿,。 ▎部分名優(yōu)光瓶酒核心參數(shù)對比(可點擊放大查看) 綜上,報告認為,,光瓶酒市場正進入一個系統(tǒng)性競爭時代,,全國名酒企業(yè)通過綜合運用品牌、產(chǎn)品和渠道的競爭優(yōu)勢,,能夠在光瓶酒市場中系統(tǒng)布局,。持續(xù)看好全國名優(yōu)酒企通過品牌勢能自上而下輻射光瓶酒產(chǎn)品線,以及區(qū)域間的輻射帶動實現(xiàn)光瓶酒的全國化布局,。