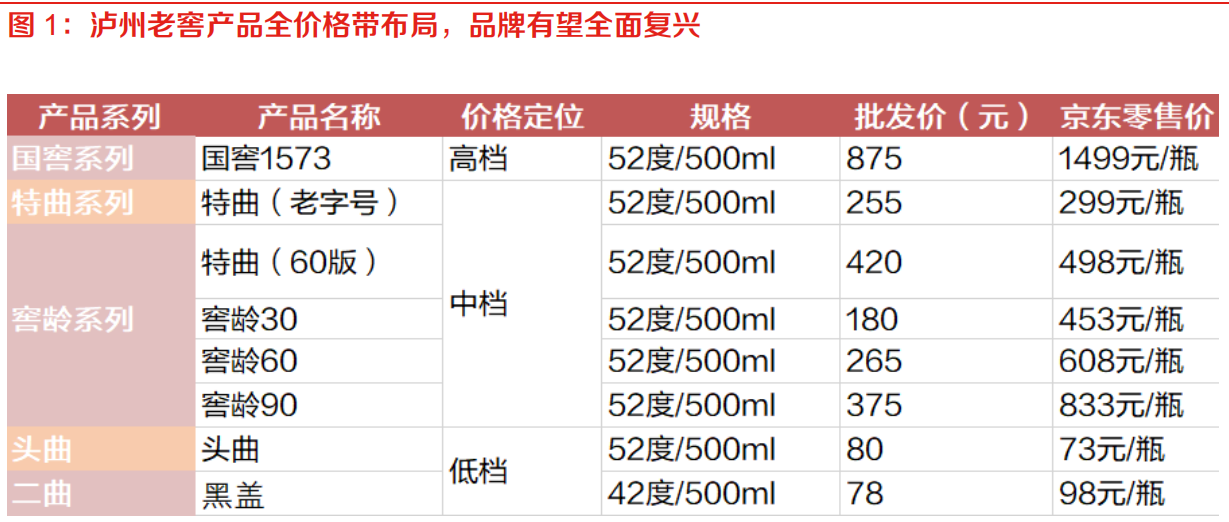

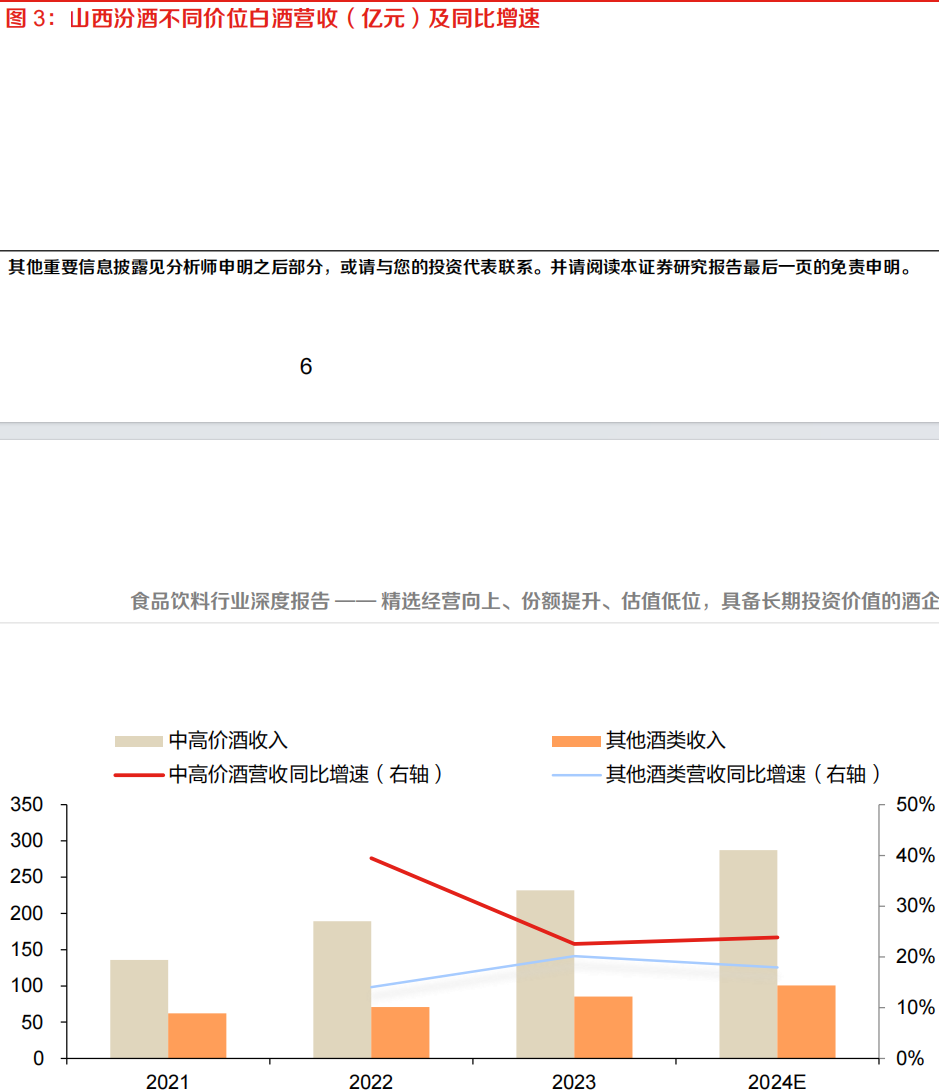

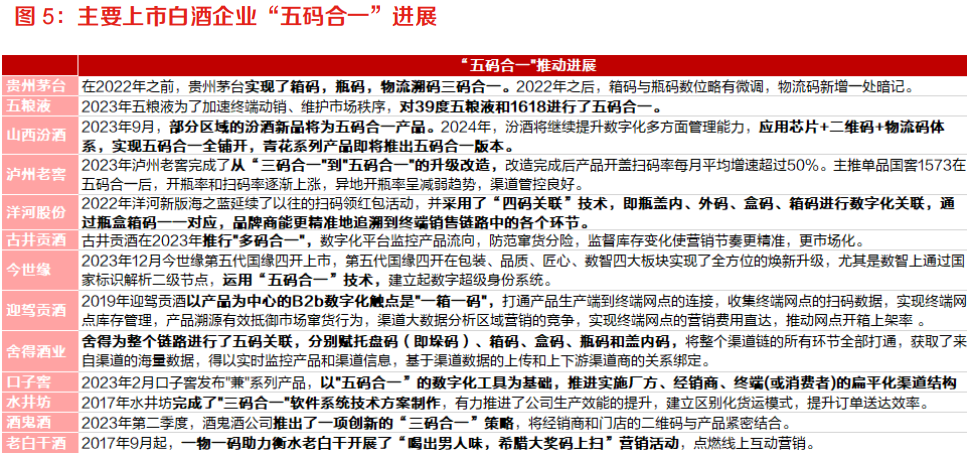

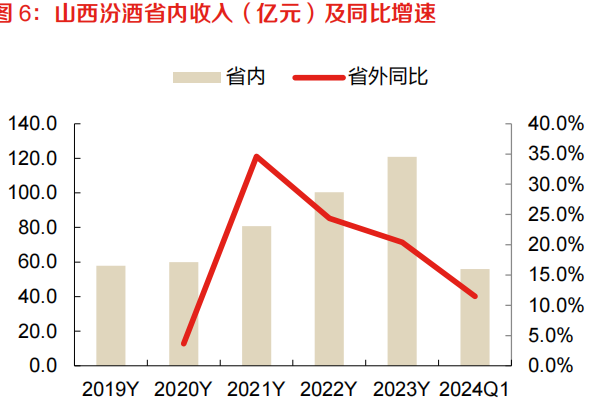

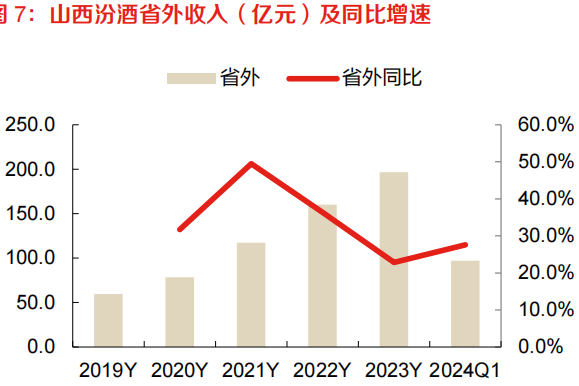

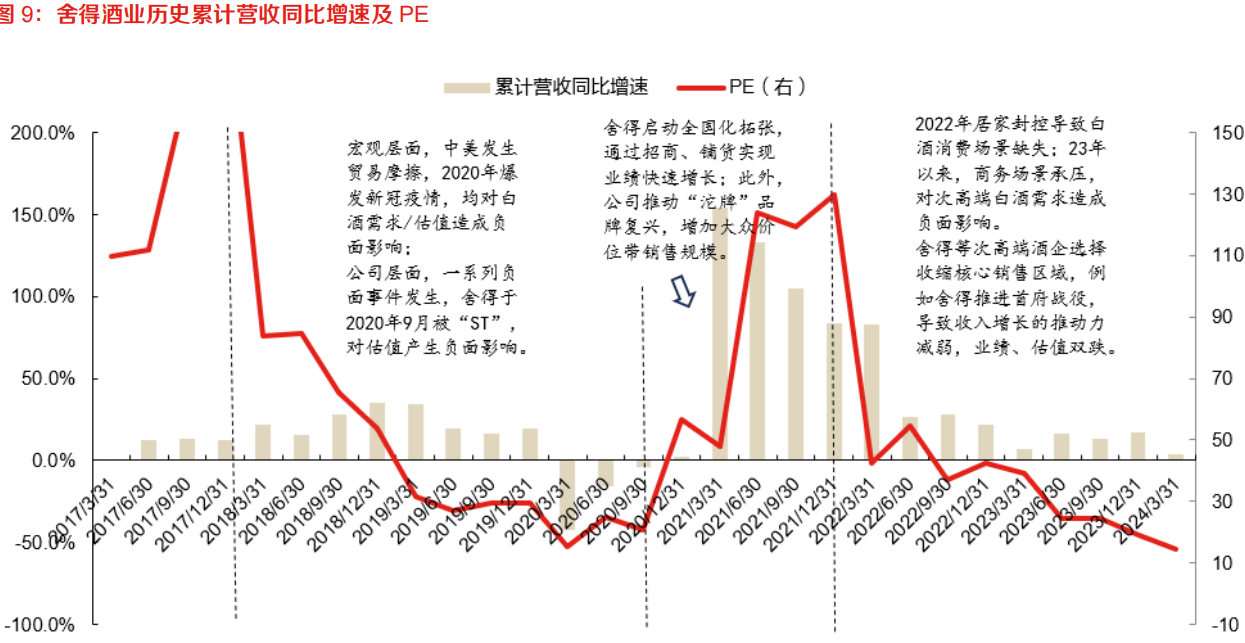

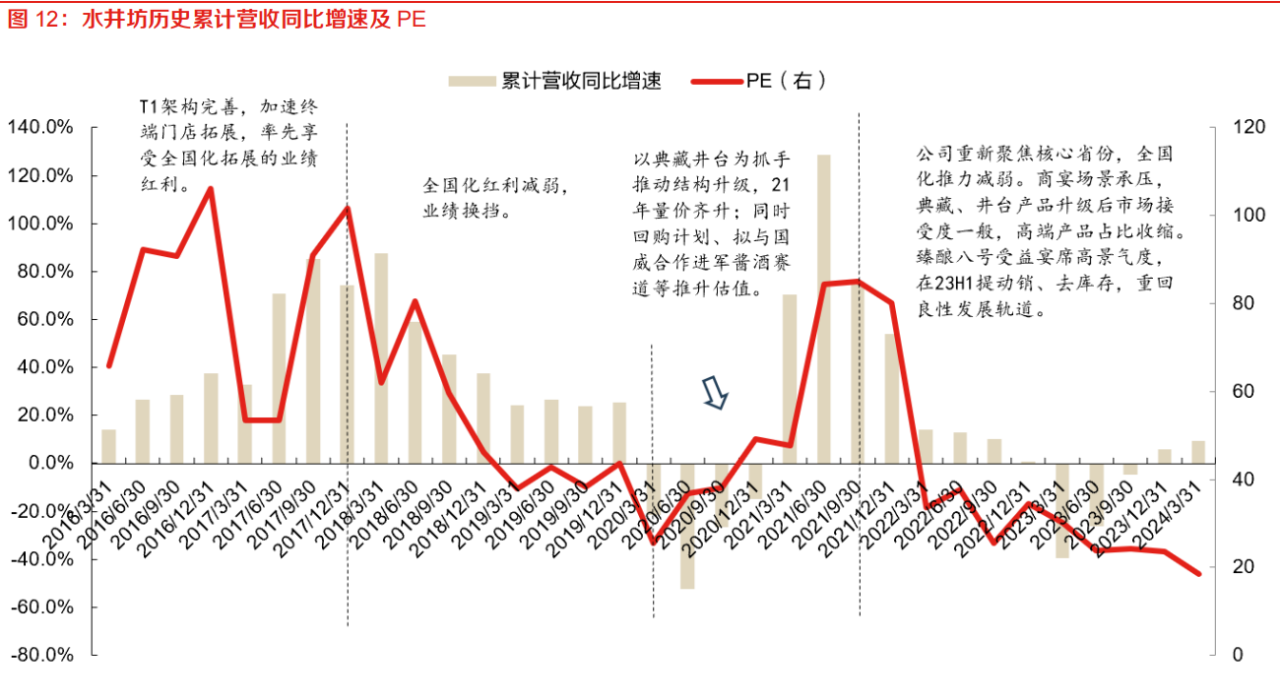

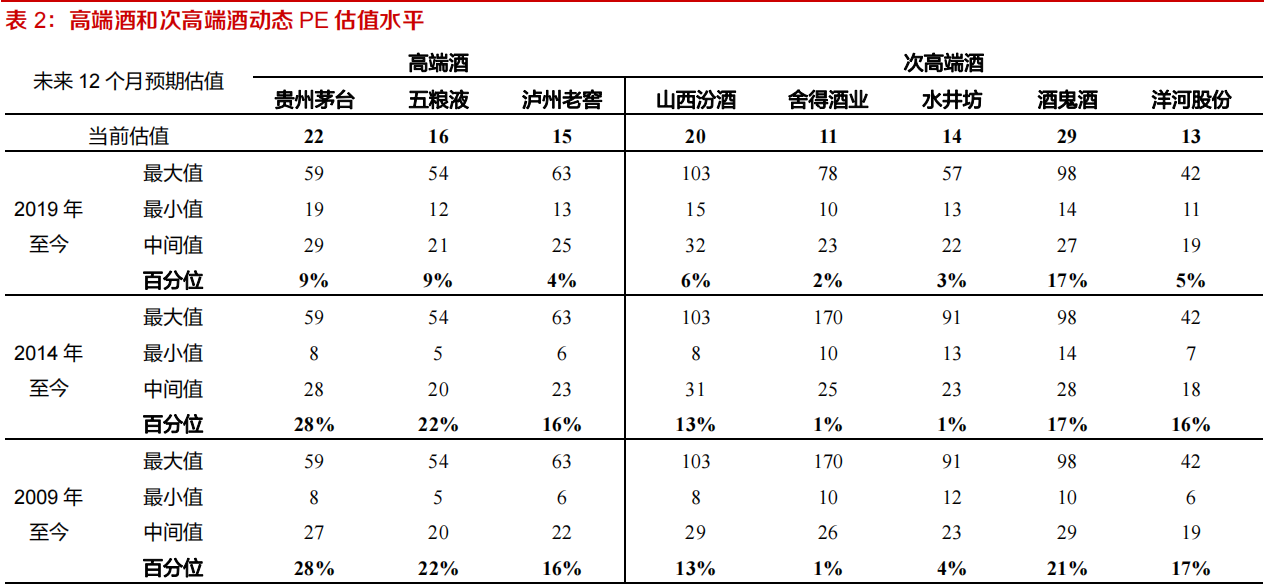

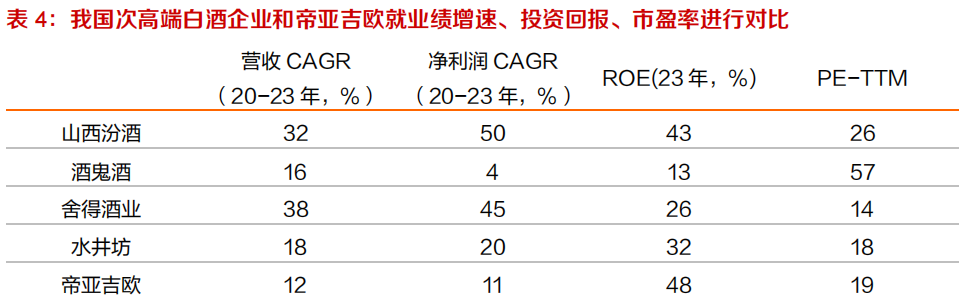

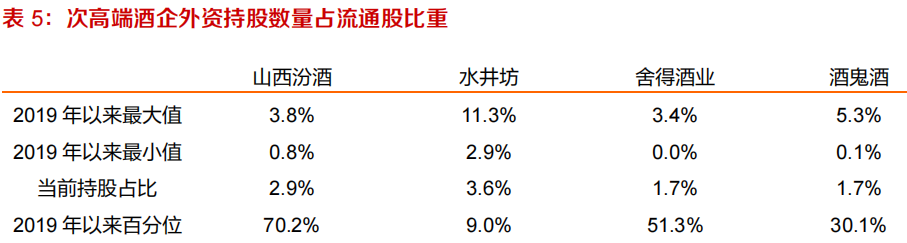

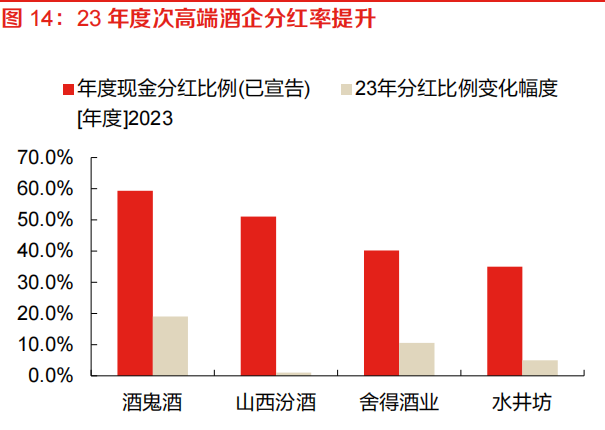

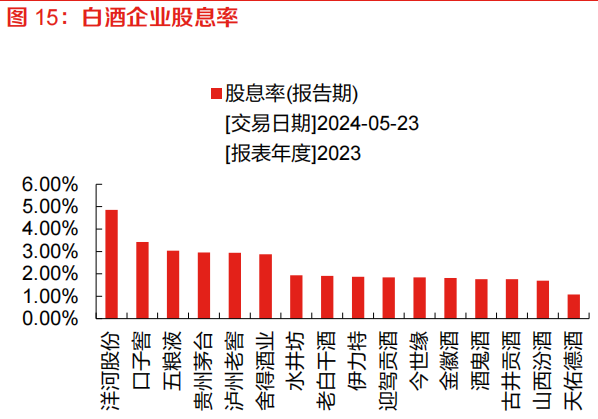

自新“國(guó)九條”中提到“建立培育長(zhǎng)期投資的市場(chǎng)生態(tài)”,,近期新一輪地產(chǎn)政策組合拳發(fā)布,,白酒商務(wù)宴席場(chǎng)景有望加速恢復(fù),整體看次高端酒企當(dāng)前估值偏低,,長(zhǎng)期來看空間較大。 從經(jīng)營(yíng)情況角度,,高端酒企瀘州老窖在次高端價(jià)位帶的主打產(chǎn)品特曲,、山西汾酒核心產(chǎn)品均展現(xiàn)亮眼業(yè)績(jī)表現(xiàn);在企業(yè)品牌力,、渠道力等加持下,,有望保持較好的增長(zhǎng)勢(shì)能,在行業(yè)大環(huán)境下有望持續(xù)提升份額,,夯實(shí)長(zhǎng)期發(fā)展的優(yōu)勢(shì),。 報(bào)告顯示,,山西汾酒,、瀘州老窖的優(yōu)勢(shì)在于品牌力強(qiáng)大、渠道建設(shè)完善,,這些白酒企業(yè)全價(jià)格帶布局,,核心大單品突出且穩(wěn)健增長(zhǎng),多價(jià)格帶單品表現(xiàn)出強(qiáng)成長(zhǎng)性,。 例如瀘州老窖國(guó)窖1573拔高品牌勢(shì)能穩(wěn)定底盤,,腰部特曲窖齡放量增長(zhǎng)全面復(fù)興可期;山西汾酒的青20,、玻汾有望打造雙百億單品,,長(zhǎng)期產(chǎn)品矩陣競(jìng)爭(zhēng)力有望進(jìn)一步凸顯。 ▎瀘州老窖產(chǎn)品全價(jià)格帶布局 ▎山西汾酒產(chǎn)品價(jià)格矩陣 ▎山西汾酒不同價(jià)位白酒營(yíng)收(億元)及同比增速 持續(xù)推進(jìn)的數(shù)字化體系改革,,也帶來提高渠道,、批價(jià)管控和營(yíng)銷效率。自2017年開始,,五糧液,、洋河股份、山西汾酒,、瀘州老窖等開始推動(dòng)箱碼,、盒碼、蓋碼的“三碼合一”,,至今進(jìn)一步完善為箱外碼,、箱內(nèi)碼、盒碼,、蓋外碼“五碼合一”的,,重視提升開瓶率。 ▎主要上市白酒企業(yè)“五碼合一”進(jìn)展(點(diǎn)擊查看大圖) 此外,,以全國(guó)化拓張為收入高增驅(qū)動(dòng)力的次高端酒企紛紛收縮市場(chǎng)范圍,、聚焦核心市場(chǎng),通過加強(qiáng)消費(fèi)者培育,,提升產(chǎn)品真實(shí)動(dòng)銷需求,。 瀘州老窖正進(jìn)一步精耕基地市場(chǎng),提升掃碼開瓶率,,特曲在川內(nèi)市場(chǎng)基礎(chǔ)扎實(shí),,近年持續(xù)高增,在“五碼合一”后渠道利潤(rùn)率提升,,預(yù)計(jì)老窖以提開瓶為目的加強(qiáng)營(yíng)銷動(dòng)作開展后,,特曲增長(zhǎng)的驅(qū)動(dòng)力進(jìn)一步增強(qiáng),;山西汾酒在基地市場(chǎng)穩(wěn)固、扎實(shí)的基礎(chǔ)上,,逆勢(shì)進(jìn)行全國(guó)化市場(chǎng)擴(kuò)張,,反而在行業(yè)低迷背景中展現(xiàn)靚麗的業(yè)績(jī)?cè)鏊佟?/span> ▎山西汾酒省內(nèi)收入(億元)及同比增速 ▎山西汾酒省外收入(億元)及同比增速 兩家酒企在次高端價(jià)位帶核心產(chǎn)品均展現(xiàn)較快的收入增速,市場(chǎng)秩序良性,、經(jīng)營(yíng)向上,,在次高端整體承壓的背景下持續(xù)收割份額。 報(bào)告顯示,,近兩年以來,次高端酒企重心轉(zhuǎn)向基地,、核心市場(chǎng)建設(shè),,強(qiáng)化品牌在基地市場(chǎng)、核心市場(chǎng)的影響力,,推動(dòng)產(chǎn)品真實(shí)動(dòng)銷增長(zhǎng),、開瓶率提升。 例如舍得酒業(yè)推進(jìn)首府戰(zhàn)役,,更加聚焦川冀魯豫及東北等傳統(tǒng)優(yōu)勢(shì)市場(chǎng),,伴隨舍之道、沱牌T68放量,,預(yù)計(jì)省內(nèi)宴席市場(chǎng)份額持續(xù)提升,;酒鬼酒成立湖南事業(yè)部,強(qiáng)化省內(nèi)精耕細(xì)作,、全渠道覆蓋,,截至2023年底,酒鬼品牌省內(nèi)縣級(jí)市場(chǎng)覆蓋率達(dá)到95%,,內(nèi)參品牌省內(nèi)縣級(jí)市場(chǎng)覆蓋率達(dá)到89%,。 ▎舍得酒業(yè)歷史累計(jì)營(yíng)收同比增速及PE ▎水井坊歷史累計(jì)營(yíng)收同比增速及PE 縱觀舍得、水井坊在2016年以來的成績(jī),、估值變動(dòng)周期,,可以發(fā)現(xiàn)全國(guó)化拓張及產(chǎn)品結(jié)構(gòu)升級(jí)是推動(dòng)業(yè)績(jī)、估值雙增的利器,。 然而外部宏觀環(huán)境影響下,,全國(guó)化紅利逐步減弱,且消費(fèi)力下移導(dǎo)致產(chǎn)品結(jié)構(gòu)下滑,,對(duì)應(yīng)次高端酒企業(yè)績(jī)、估值下滑,。 當(dāng)前次高端酒企調(diào)整策略,,聚焦核心市場(chǎng),,提升產(chǎn)品真實(shí)動(dòng)銷,有利于企業(yè)長(zhǎng)期健康發(fā)展,。 根據(jù)報(bào)告PE估值法顯示,,洋河股份,、山西汾酒、瀘州老窖,、舍得酒業(yè),、水井坊等估值處于低位。 ▎高端酒和次高端酒動(dòng)態(tài)PE估值水平 與海外龍頭帝亞吉?dú)W進(jìn)行橫向?qū)Ρ?,山西汾酒近三年?duì)I收,、凈利潤(rùn)C(jī)AGR(復(fù)合年均增長(zhǎng)率)遠(yuǎn)高于帝亞吉?dú)W,意味著成長(zhǎng)性更強(qiáng),,而PE-TTM略高于帝亞吉?dú)W,,說明估值較低;舍得酒業(yè)近三年?duì)I收,、凈利潤(rùn)C(jī)AGR顯著高于帝亞吉?dú)W,,但PE-TTM明顯被低估。 ▎次高端白酒企業(yè)和帝亞吉?dú)W就業(yè)績(jī)?cè)鏊?、投資回報(bào),、市盈率進(jìn)行對(duì)比 總體而言,名酒企估值偏低,,其中次高端酒企估值整體上處于較低水平,。 此外在外資持股層面,受宏觀環(huán)境多重影響,,目前外資持股次高端酒企比例偏低,。截至2024年5月17日,山西汾酒,、水井坊,、舍得酒業(yè)、酒鬼酒的外資持股占流通股比例分別為2.9%,、3.6%,、1.7%、1.7%,,分別位于2019年以來的70%,、9%、51%、30%百分位,。盡管次高端酒企外資持股比例有所降低低位,,估值彈性空間較大。 ▎次高端酒企外資持股數(shù)量占流通股比重 分紅率層面,,2023年度次高端酒企在業(yè)績(jī)承壓背景下逆勢(shì)提升分紅率,,酒鬼酒、舍得酒業(yè),、水井坊,、山西汾酒分紅率均提升,分別同比增加19%,、10.5%,、5%、1%,。體現(xiàn)出酒企積極響應(yīng)新“國(guó)九條”政策,,對(duì)于股東回報(bào)的重視度進(jìn)一步提升。 ▎2023年度次高端酒企分紅率提升 ▎白酒企業(yè)股息率 另一方面,,白酒為存量市場(chǎng),,考慮到酒企業(yè)績(jī)將逐漸迎來好轉(zhuǎn)、資本開支或逐步收縮,,分紅率將有進(jìn)一步提升空間,。