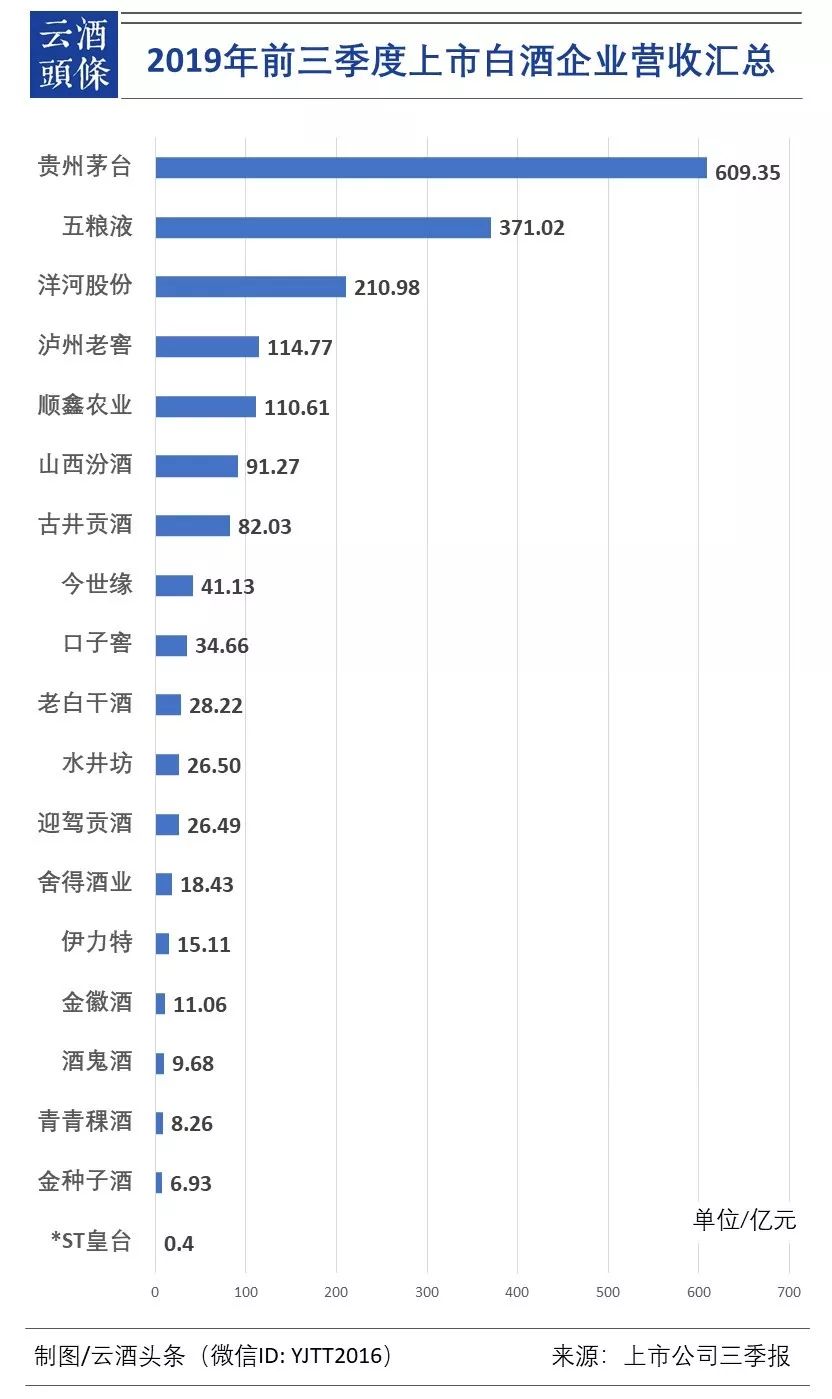

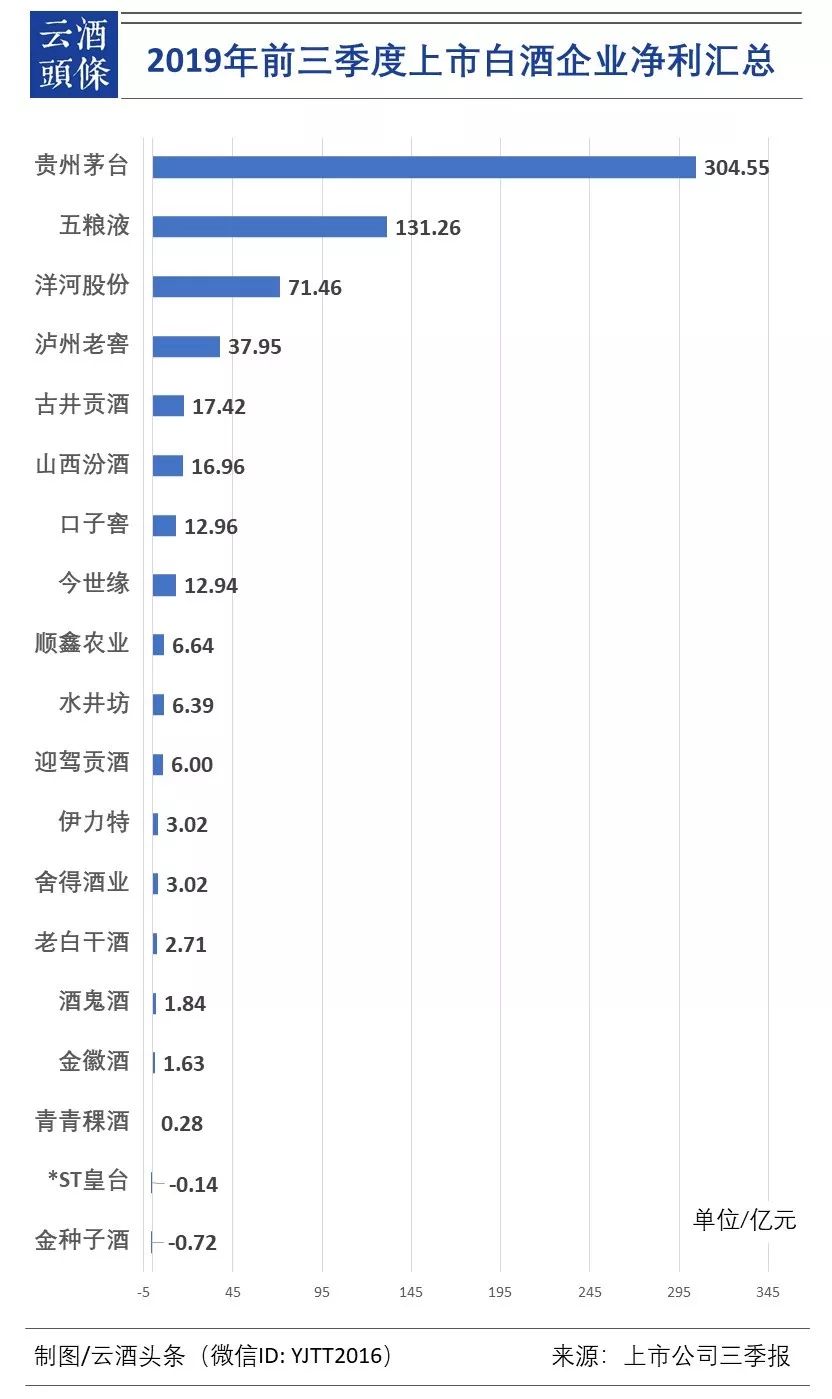

時間的流逝總是讓人猝不及防,。轉(zhuǎn)眼間,,2019年也成了過往。 每到這種時候,,似乎總?cè)滩蛔∠胍仡^看看,。 看看過去這段時間都做了什么,也想想曾經(jīng)錯過了什么,。 如果要對白酒行業(yè)做一次回顧,,或許可以將視線再往前拉一些,回到2017年——行業(yè)明確有回暖跡象的一年,。 相較于之前的深度調(diào)整,,2017—2019對白酒行業(yè)而言,似乎進(jìn)入了一個新的周期階段,。 幾乎所有人都對這個新周期抱有小心翼翼的期待,不斷求證它是否會重現(xiàn)黃金十年,。 而結(jié)果是,,盡管這三年給了行業(yè)諸多驚喜,但顯然不會再回到從前,。 ? 繁榮 無論是在消費市場還是資本市場,,2017—2019都算得上是酒行業(yè)的大年——至少是中高端白酒的。 近期宣布跨入千億時代的茅臺,,直觀呈現(xiàn)了這3年酒業(yè)變化的尺度,。 在從1998年到2019年的21年間,茅臺集團(tuán)從10億規(guī)模發(fā)展到100億,用了10年,。從100億到500億,,用了8年。從500億到1000億,,只用了短短3年,,也就是2017—2019。 3年時間增長500億,,再造了一個茅臺,,這樣的業(yè)績增速堪稱神話。唯一能夠與之比肩的,,恐怕就是另一個屬于資本江湖的茅臺,。 貴州茅臺股價從2017年初的350元起步,到2019年12月31日最后一個交易日以1183元收盤,,上漲幅度超過238%,,當(dāng)前市值高達(dá)1.49萬億。 與茅臺“千億之約已成現(xiàn)實”的五糧液,,這3年同樣意氣風(fēng)發(fā),。 從2017—2019,五糧液酒業(yè)主業(yè)銷售每年都以100億元的幅度遞增,,預(yù)計2019年主業(yè)銷售將突破500億元,。而在資本市場,五糧液過去3年的漲幅,,甚至比茅臺還要高,。 在茅臺、五糧液的帶動下,,以白酒上市公司為主的中高端名酒企業(yè),,在過去3年幾乎都迎來了業(yè)績和股價的雙豐收。 從上市公司整體報表來看,,19家白酒上市公司在2017年總營收規(guī)模為1608.74億元,,2018年擴大至2058億元,同比增長27.93%,。 2019年前三季度,,19家白酒上市公司營收達(dá)到1816.9億元,相較于2018年同期增長17.6%,。 凈利潤方面,,不包括順鑫農(nóng)業(yè)在內(nèi),2017年18家白酒上市公司共實現(xiàn)凈利潤518.59億元,,到2018年擴大至691.1億元,,同比增長33.3%,。 2019年前三季度,18家白酒上市公司共實現(xiàn)凈利潤636.17億元,,相較于2018年同期增長23.8%,。 從數(shù)據(jù)可以看出,白酒行業(yè)在每年大幅遞增的情況下,,2019年前三季度的業(yè)績,,已經(jīng)完勝2017年全年。 如果一切止步于此,,也許可以用“繁榮”二字給過去這三年做一個美好的注腳,。然而,曾親歷其中的你我,,也許都感受到了它并不像表面所看上去的那么輕松,。 ? 搏殺 事實上,從2017年甫一登場,,酒行業(yè)的氣氛就變得不太一樣,。 五糧液迎來新帥李曙光,在正視“前有標(biāo)兵后有追兵”的局面下,,開啟二次創(chuàng)業(yè),。 瀘州老窖股份公司黨委書記、董事長劉淼喊出“三年沖刺”,,并在子彈上膛后將節(jié)奏升級為搏命,。 汾酒黨委書記、董事長李秋喜與山西省國資委簽下三年經(jīng)營目標(biāo)“軍令狀”,。 郎酒集團(tuán)董事長汪俊林在韜光養(yǎng)晦兩年后,,再度顯露“狼性”,以“中國兩大醬香白酒之一”為標(biāo)榜,,險中求勝,。 此外,茅臺盡管在市場上一騎絕塵,,但在公司內(nèi)部,,一場持續(xù)數(shù)年的反腐行動正蓄勢待發(fā)。 如此種種,,讓2017—2019在兄弟酒企頻繁走動的一派祥和之下,,暗戰(zhàn)起伏。 一位熟悉瀘州老窖的行業(yè)人士對云酒頭條(微信號:云酒頭條)表示,,瀘州老窖自董事長劉淼、總經(jīng)理林鋒上任之后,,就不再采用彎道超車的策略,,而改為跟隨五糧液,。 該行業(yè)人士表示,瀘州老窖銷售公司在機構(gòu)改革之后,,如今效率很高,。讓他印象深刻的是,所有VIP經(jīng)理的群,,林鋒都在,。 在人員的使用上,也能看出瀘州老窖過去幾年的“拼命”,。據(jù)說瀘州老窖學(xué)習(xí)華為,,以45歲為界限,超過就淘汰,,在用人標(biāo)準(zhǔn)上也提出“三不用”:沒實戰(zhàn)的不用,、之前沒有做過高位的人不用、沒有打過勝仗的人不用,。 用作戰(zhàn)的手法來做生意,,足見瀘州老窖的趕超意愿極為強烈。在搏命式奔跑之下,,如今回過頭看,,國窖1573已經(jīng)從2015年的8個多億,猛增到現(xiàn)在的120億,。 事實上,,在過去3年,酒行業(yè)的競爭也早已呈現(xiàn)白熱化,。 以江蘇市場為例,,作為洋河和今世緣的主場,此前除茅臺,、五糧液在高端市場有一定銷量外,,其他名酒在江蘇一直都難有作為。 從2017年以來,,名酒搶灘江蘇的攻勢不斷升級,。茅臺將江蘇列為1000噸目標(biāo)的關(guān)鍵市場之一;五糧液“百億華東”戰(zhàn)略中,,江蘇獨擔(dān)50億,;瀘州老窖啟動“東進(jìn)南突”戰(zhàn)略,在南京,、蘇州等地快速布局線下門店,;郎酒3年砸下15億,加大在江蘇的深度布局,;水井坊也于近期攜新品亮劍江蘇,。 隨著白酒行業(yè)進(jìn)入存量競爭時代,,高端名酒越來越集中于地方會戰(zhàn)并呈現(xiàn)短兵相接。連茅臺都在說“能快則快,,不設(shè)上限,,不留后路”,其他酒企又如何能不拼命,? 在這場此消彼長的搏殺中,,沒有誰能真正輕松。 亙古不變的,,唯有狹路相逢,,勇者勝。 ? 分化 有人勝出,,就有人離場,。 2018年,全國規(guī)模以上白酒企業(yè)較2017年減少148家至1445家,。截至2019年10月,,這一數(shù)字變更為1176家,預(yù)計全年將減少至1000家左右,。 在1/3規(guī)上企業(yè)逐漸出局的現(xiàn)狀背后,,是白酒行業(yè)的兩極分化日趨加劇。 值得關(guān)注的是,,這種兩極分化并不是簡單的“強者恒強,,弱者恒弱”,而是呈現(xiàn)“兩頭大,,中間小”,。 某名酒華北區(qū)域經(jīng)銷商趙偉(化名)告訴云酒頭條,過去3年,,在高端名酒繁榮表象的掩蓋下,,實際上有大量的地方酒廠以及泛全國化酒廠在大幅度衰退。 以他曾待過的華中為例,,枝江酒業(yè)已從最高峰的20億,,下滑至目前的5個多億。白云邊雖然近幾年業(yè)績相對平穩(wěn),,但再往上突破也極為困難,。 鄂酒的現(xiàn)狀實際上是整個白酒行業(yè)的一個縮影。 大量的地方酒廠及泛全國化酒廠,,在茅臺,、五糧液等全國化名酒的降維打擊下,市場不斷受到擠壓,,且升級乏力,。同時,,隨著牛欄山在近年來啟動全國化擴張,原本地方酒廠的大眾產(chǎn)品也遭受沖擊,。 在兩頭擠壓的情況下,大量處于30—300元價位的中小品牌,,在過去三年呈現(xiàn)了白酒行業(yè)真實且殘酷的一面,。 除了日益萎縮甚至消失的中小企業(yè)外,經(jīng)銷商在這三年間過得也并不輕松,。 前述經(jīng)銷商趙偉對云酒頭條表示,,近兩年市場做得比較好的名酒廠家,基本都采取了廠控模式,。在以前企業(yè)普遍依靠經(jīng)銷商做市場時,,廠控模式能夠迅速把廠家思維轉(zhuǎn)化為市場思維,在前兩年可算是一大奇招,。但是當(dāng)大家都采取這種方式時,,隨之也就產(chǎn)生新的問題,其中最主要的就是廠控的成本相對較高,。 “最終這個成本只能通過價格轉(zhuǎn)化,,讓消費者買單,這也造成了如今名優(yōu)酒廠不斷漲價的局面,。” 趙偉表示,,現(xiàn)在除非是在酒企的強勢區(qū)域,在一定量的支撐下經(jīng)銷商還可能賺到一點錢,。對于一般的市場,,既沒有量的支撐,又放不下價格,,經(jīng)銷商就只能勉強維持,,有些大商甚至已經(jīng)裁員一半以上。 ? 2020 回望2017—2019,,似乎每個人都不輕松,。 無論是表面風(fēng)光實則搏命的名酒企業(yè),或是生存空間不斷受到擠壓的中小廠商,,在這三年間都經(jīng)歷了一場高壓歷練,。 假如從一個更高的視角來回頭觀望,或許這才是白酒行業(yè)充分競爭最真實的樣子,。 因為,,在走過黃金十年的非理性增長和深度調(diào)整期間的整體低迷后,過去這三年,,才是白酒行業(yè)真正面向大眾消費市場展開較量的起點,。 一切還沒有結(jié)束,。 在趙偉看來,未來一兩年甚至三五年中,,白酒行業(yè)整體仍然會延續(xù)當(dāng)前的趨勢,,不斷向大企業(yè)集中,甚至在近兩年有可能形成大企業(yè)的局部壟斷,。 但他同時表示,,一個好的市場、真正的市場,,應(yīng)該是百花齊放,,讓消費者有更多的選擇,讓大家的玩法更多樣化,。 這二者之間能否共存,?也許需要向2020年繼續(xù)追問。 相較于2017—2019始終立于刀鋒之上,,2020年似乎已顯露出一絲篤定的跡象,。 茅臺、五糧液相繼實現(xiàn)千億目標(biāo),,汾酒三年改革任務(wù)也超額完成,。在前期的高速增長之后,一些酒企開始主動控制節(jié)奏,,給予市場休養(yǎng)生息,。 這是否會締造一個更為健康的行業(yè)局面?